Ceny transakcyjne nieruchomości IX 2012

2012-10-08 11:22

Przeczytaj także: Ceny transakcyjne nieruchomości VIII 2012

We wrześniu, po sezonowej mniejszej aktywności w miesiącach wakacyjnych, dynamika zmian zachodzących na rynku mieszkaniowym zdecydowanie przyspieszyła. Indeks cen transakcyjnych mieszkań, liczony na podstawie operacji dokonywanych przez klientów Open Finance i Home Broker, po uwzględnieniu danych z ostatniego miesiąca, zanotował spadek o 3,74 proc. w porównaniu ze stanem na koniec sierpnia br. Tym samym publikowany od początku 2008 roku wskaźnik zanotował kolejny niechlubny rekord. Jest to bowiem jak dotychczas największy jednorazowy miesięczny spadek jego wartości. Od początku roku indeks stopniał o 11,8 proc.Tracącemu na wartości indeksowi towarzyszy rosnący wolumen dokonywanych transakcji uwzględnianych przy jego wyliczaniu. Tym razem było ich blisko 3200, a wzrost wobec ubiegłego miesiąca sięgnął 11,4 proc. To też o ponad 4 proc. lepiej niż w tym samym czasie rok temu. Tegoroczna średnia miesięczna liczba transakcji jest o 14,6 proc. niższa niż a analogicznym okresie roku ubiegłego.

fot. mat. prasowe

Indeks cen transakcyjnych

Wrzesień przyniósł największy w historii jednorazowy spadek indeksu cen transakcyjnych mieszkań – o 3,7 proc.

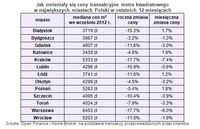

Silne miesięczne spadki średnich cen transakcyjnych mieszkań w Warszawie i Krakowie sprawiły, że spośród monitorowanych przez nas miast w skali roku to właśnie poprzednia i obecna stolica Polski zanotowały ich największe tąpnięcie – po 17,7 proc. Z kolei najmniejsza przecena wystąpiła w Bydgoszczy (minus 3,2 proc.), Olsztynie (minus 4,5 proc.) oraz Katowicach (minus 4,6 proc.).

fot. mat. prasowe

Jak zmieniały się ceny transakcyjne mkw. w największych miastach Polski w ostatnich 12 miesiącach

Najmniejsza przecena wystąpiła w Bydgoszczy (minus 3,2 proc.), Olsztynie (minus 4,5 proc.) oraz Katowicach (minus 4,6 proc.)

Komentarz i prognoza

Duży miesięczny spadek indeksu cen transakcyjnych przy jednoczesnym wzroście liczby zawieranych transakcji można tłumaczyć nieznacznie, ale jednak zwiększonym zainteresowaniem programem Rodzina na Swoim. Wygasa on wraz z końcem roku i żeby z niego skorzystać, a oferowane ulgi w postaci dopłaty do odsetek są nie do pogardzenia, pozostało już stosunkowo niewiele czasu.

O wpływie RnS na kształtowanie się cen transakcyjnych może świadczyć też fakt, że najbardziej spadły one tam, gdzie występowały największe różnice między nimi a ustalonymi dla programu limitami cen (vide Kraków czy Warszawa). Tam gdzie limity są zbliżone bądź nawet wyższe spadki są wyraźnie mniejsze, a w niektórych przypadkach w relacji miesiąc do miesiąca ceny nieco wzrosły.

Można przypuszczać, że czwarty kwartał br. przyniesie wzrost zainteresowania Rodziną na Swoim, co może pociągnąć za sobą dalszy spadek indeksu cen transakcyjnych. Trzeba jednak mieć na uwadze, że prezentowany przez nas wskaźnik ma ilustrować zachowanie cen mieszkań w przeliczeniu na metr kwadratowy powierzchni. Nie rozróżniamy przy tym całkowitej powierzchni lokali ani tym bardziej ich lokalizacji. Jeśli więc z powodów opisanych powyżej w ogólnej liczbie zawieranych transakcji rośnie udział lokali spełniających kryteria RnS, czyli zasadniczo mniejszych i tańszych, to w oczywisty sposób przekłada się to na spadek średniej ceny metra kwadratowego mieszkania dla danego miasta w ujęciu globalnym. Nie oznacza to natomiast, że ceny we wszystkich segmentach rynku mieszkaniowego zachowują się tak samo.

KOMENTARZ Home Broker

Trend spadku cen mieszkań trwa już 55 miesięcy. Od szczytu z początku 2008 roku korekta sięgnęła 26,4 proc. Spora część tej zmiany przypada na ostatnie 12 miesięcy. We wrześniu roczny spadek cen mieszkań w dużych miastach wyniósł 13,6 proc.

Niewykluczone, że do końca roku wartość ta jeszcze wzrośnie, co jednak nie musi świadczyć o słabych fundamentach rodzimego rynku nieruchomości. Ważnym powodem może być kończący się program Rodzina na Sowim. Dziś jest to czynnik, który zaniża średnią cenę transakcyjną na rynku (limity cen kwalifikujące do dopłat są przeważnie niższe od przeciętnego poziomu cen transakcyjnych). Gdy ten czynnik zniknie na początku przyszłego roku, możemy mieć do czynienia z chwilowym odreagowaniem połączonym jednak ze spadkiem liczby zawieranych transakcji. W dłuższym terminie jednak koniec „Rodziny” oznacza osłabienie strony popytowej rynku. Klasyczna ekonomia sugerowałaby więc spadek ceny równowagi.

Efekt ten powinien być jednak łagodzony spodziewaną liberalizacją w dostępie do finansowania kredytowego. Może on zostać zrealizowany poprzez zapowiedzianą przez KNF rewizję wydanych rekomendacji regulujących rynek kredytów w Polsce. Ponadto siła popytu na rynku już dziś jest stymulowana oczekiwanymi przez rynek obniżkami stóp procentowych. Samo bowiem oczekiwanie na pierwszą obniżkę, która uruchomi cykl łagodzenia polityki pieniężnej, spowodowała spadek kosztu kredytu. 3-miesięczna stopa WIBOR spadła z 5,11 proc. na początku sierpnia do 4,90 proc. obecnie. Notowania kontraktów FRA zapowiadają kontynuację tego procesu – za trzy miesiące WIBOR powinien spaść do 4,51 proc., za pół roku do 4,01 proc., a za trzy kwartały zejść wyraźnie poniżej 4 proc. – do 3,86 proc. Dla osób spłacających kredyty w złotych, realizacja takiego scenariusza oznaczałaby wyraźny spadek rat kredytowych. Przykładowo, rata kredytu na 300 tys. zł z oprocentowaniem 6,4 proc. (30 lat spłaty) obniżyłaby się w wyniku spadku WIBOR o 1,04 pkt. proc. o 200 zł (z 1877 zł do 1677 zł).

Oprócz obniżenia rat warto też zwrócić uwagę na potencjalny wzrost zdolności kredytowej. Obniżka oprocentowania kredytów, następująca w wyniku spadku WIBORu, pozytywnie wpływa też na maksymalną kwotę, jaką banki gotowe są pożyczyć kredytobiorcy o kreślonych cechach. Można szacować, że spadek stopy WIBOR poniżej 4 proc. z obecnego poziomu, skutkowałby wzrostem zdolności kredytowej 3-osobowej rodziny o dochodach 5 tys. zł netto o ok. 43 tys. zł (z 360 tys. zł obecnie do 403 tysięcy). Ale uwaga! Wraz ze spadającymi stopami procentowymi, można się liczyć z tym, że wzrośnie poziom drugiego czynnika wpływającego na wysokość oprocentowania kredytów, a więc marż. W efekcie faktyczny wzrost zdolności kredytowej może być znacznie niższy, a kredyt zaciągnięty za kilka miesięcy droższy niż dziś. Niemniej jednak prawdopodobna liberalizacja rekomendacji i spadek kosztu kredytu powinna znacznie ograniczyć dynamikę obserwowanego dziś trendu spadku cen mieszkań. Trudno spodziewać się jednak, żeby ich poziom za 12 miesięcy był wyższy niż dziś.

Bartosz Turek, analityk rynku nieruchomości Home Broker

![Wokół cen mieszkań narasta sceptycyzm [© Ryusuke Komori - Fotolia.com] Wokół cen mieszkań narasta sceptycyzm](https://s3.egospodarka.pl/grafika2/rynek-nieruchomosci/Wokol-cen-mieszkan-narasta-sceptycyzm-222952-150x100crop.jpg) Wokół cen mieszkań narasta sceptycyzm

Wokół cen mieszkań narasta sceptycyzm

oprac. : Bernard Waszczyk / Open Finance

Przeczytaj także

Skomentuj artykuł Opcja dostępna dla zalogowanych użytkowników - ZALOGUJ SIĘ / ZAREJESTRUJ SIĘ

Komentarze (0)

![Ceny transakcyjne nieruchomości I 2019 [© Roman - Fotolia.com] Ceny transakcyjne nieruchomości I 2019](https://s3.egospodarka.pl/grafika2/rynek-nieruchomosci/Ceny-transakcyjne-nieruchomosci-I-2019-215651-150x100crop.jpg)

![Ceny transakcyjne nieruchomości XII 2018 [© Tinnakorn - Fotolia.com] Ceny transakcyjne nieruchomości XII 2018](https://s3.egospodarka.pl/grafika2/rynek-nieruchomosci/Ceny-transakcyjne-nieruchomosci-XII-2018-214736-150x100crop.jpg)

![Ceny transakcyjne nieruchomości XI 2018 [© Roman - Fotolia.com] Ceny transakcyjne nieruchomości XI 2018](https://s3.egospodarka.pl/grafika2/rynek-nieruchomosci/Ceny-transakcyjne-nieruchomosci-XI-2018-213522-150x100crop.jpg)

![Ceny transakcyjne nieruchomości X 2018 [© Tinnakorn - Fotolia.com] Ceny transakcyjne nieruchomości X 2018](https://s3.egospodarka.pl/grafika2/rynek-nieruchomosci/Ceny-transakcyjne-nieruchomosci-X-2018-212569-150x100crop.jpg)

![Ceny transakcyjne nieruchomości IX 2018 [© Андрей Яланский - Fotolia.com] Ceny transakcyjne nieruchomości IX 2018](https://s3.egospodarka.pl/grafika2/rynek-nieruchomosci/Ceny-transakcyjne-nieruchomosci-IX-2018-211903-150x100crop.jpg)

![Ceny transakcyjne nieruchomości VIII 2018 [© designer491 - Fotolia.com] Ceny transakcyjne nieruchomości VIII 2018](https://s3.egospodarka.pl/grafika2/rynek-nieruchomosci/Ceny-transakcyjne-nieruchomosci-VIII-2018-210536-150x100crop.jpg)

![Ceny transakcyjne nieruchomości VII 2018 [© trahko - Fotolia.com] Ceny transakcyjne nieruchomości VII 2018](https://s3.egospodarka.pl/grafika2/rynek-nieruchomosci/Ceny-transakcyjne-nieruchomosci-VII-2018-209483-150x100crop.jpg)

![Ceny transakcyjne nieruchomości VI 2018 [© assetseller - Fotolia] Ceny transakcyjne nieruchomości VI 2018](https://s3.egospodarka.pl/grafika2/rynek-nieruchomosci/Ceny-transakcyjne-nieruchomosci-VI-2018-208573-150x100crop.jpg)

![Ceny transakcyjne nieruchomości V 2018 [© Eisenhans - Fotolia.com ] Ceny transakcyjne nieruchomości V 2018](https://s3.egospodarka.pl/grafika2/rynek-nieruchomosci/Ceny-transakcyjne-nieruchomosci-V-2018-207626-150x100crop.jpg)

![Ceny nieruchomości w USA rosną szybciej, gdy rządzą demokraci [© Freepik] Ceny nieruchomości w USA rosną szybciej, gdy rządzą demokraci](https://s3.egospodarka.pl/grafika2/nieruchomosci-w-USA/Ceny-nieruchomosci-w-USA-rosna-szybciej-gdy-rzadza-demokraci-263017-150x100crop.jpg)

![Sprzedaż mieszkań deweloperskich wyższa w X 2024 [© Freepik] Sprzedaż mieszkań deweloperskich wyższa w X 2024](https://s3.egospodarka.pl/grafika2/mieszkania-od-deweloperow/Sprzedaz-mieszkan-deweloperskich-wyzsza-w-X-2024-262987-150x100crop.jpg)

![Wzrost cen mieszkań to tylko iluzja [© Piotr Adamowicz - Fotolia.com] Wzrost cen mieszkań to tylko iluzja](https://s3.egospodarka.pl/grafika2/rynek-mieszkaniowy/Wzrost-cen-mieszkan-to-tylko-iluzja-262961-150x100crop.jpg)

![Wynajem mieszkania za drogi dla Polaka? [© Freepik] Wynajem mieszkania za drogi dla Polaka?](https://s3.egospodarka.pl/grafika2/wynajem-mieszkania/Wynajem-mieszkania-za-drogi-dla-Polaka-262933-150x100crop.jpg)

![Jak zwiększyć otwieralność mailingu? 6 sposobów na wysoki Open Rate [© jakub krechowicz - fotolia.com] Jak zwiększyć otwieralność mailingu? 6 sposobów na wysoki Open Rate](https://s3.egospodarka.pl/grafika2/mailing/Jak-zwiekszyc-otwieralnosc-mailingu-6-sposobow-na-wysoki-Open-Rate-222959-150x100crop.jpg)

![Linki dofollow i nofollow - jakie są różnice i czy linki nofollow mają sens? [© amathieu - fotolia.com] Linki dofollow i nofollow - jakie są różnice i czy linki nofollow mają sens?](https://s3.egospodarka.pl/grafika2/linki-sponsorowane/Linki-dofollow-i-nofollow-jakie-sa-roznice-i-czy-linki-nofollow-maja-sens-227269-150x100crop.jpg)

![Skuteczny artykuł sponsorowany - jak napisać i gdzie publikować? [© Tierney - Fotolia.com] Skuteczny artykuł sponsorowany - jak napisać i gdzie publikować?](https://s3.egospodarka.pl/grafika2/artykul-sponsorowany/Skuteczny-artykul-sponsorowany-jak-napisac-i-gdzie-publikowac-216067-150x100crop.jpg)

![Nowe limity podatkowe na 2025 rok [© cookie_studio na Freepik] Nowe limity podatkowe na 2025 rok](https://s3.egospodarka.pl/grafika2/limity-podatkowe/Nowe-limity-podatkowe-na-2025-rok-262813-150x100crop.jpg)

Freelancer: jak pracuje, ile zarabia, skąd ma zlecenia?

Freelancer: jak pracuje, ile zarabia, skąd ma zlecenia?

![TOP 5 najdroższych wysp na sprzedaż [© www.privateislandsonline.com] TOP 5 najdroższych wysp na sprzedaż](https://s3.egospodarka.pl/grafika2/wyspy-na-sprzedaz/TOP-5-najdrozszych-wysp-na-sprzedaz-240585-150x100crop.jpg)

![Ile gruntów w Polsce należy do Kościoła? [© GKor - Fotolia.com] Ile gruntów w Polsce należy do Kościoła?](https://s3.egospodarka.pl/grafika2/rynek-nieruchomosci/Ile-gruntow-w-Polsce-nalezy-do-Kosciola-182639-150x100crop.jpg)

![Ceny materiałów budowlanych spadły we wrześniu 2024 [© Freepik] Ceny materiałów budowlanych spadły we wrześniu 2024](https://s3.egospodarka.pl/grafika2/ceny-materialow-budowlanych/Ceny-materialow-budowlanych-spadly-we-wrzesniu-2024-262912-150x100crop.jpg)

![Utrzymanie mieszkania: tniemy wydatki na ogrzewanie i wyposażenie [© Freepik] Utrzymanie mieszkania: tniemy wydatki na ogrzewanie i wyposażenie](https://s3.egospodarka.pl/grafika2/koszty-utrzymania-mieszkania/Utrzymanie-mieszkania-tniemy-wydatki-na-ogrzewanie-i-wyposazenie-262667-150x100crop.jpg)

![Ceny ofertowe nowych mieszkań w II kw. 2024 [© slavun - Fotolia.com] Ceny ofertowe nowych mieszkań w II kw. 2024](https://s3.egospodarka.pl/grafika2/ceny-mieszkan/Ceny-ofertowe-nowych-mieszkan-w-II-kw-2024-260764-150x100crop.jpg)

![Przemysł odbił się od dna [© aleksandarlittlewolf na Freepik] Przemysł odbił się od dna](https://s3.egospodarka.pl/grafika2/przemysl/Przemysl-odbil-sie-od-dna-263014-150x100crop.jpg)

![Serwisy crowdfundingowe pod lupą Prezesa UOKiK [© 8photo na Freepik] Serwisy crowdfundingowe pod lupą Prezesa UOKiK](https://s3.egospodarka.pl/grafika2/serwisy-crowdfundingowe/Serwisy-crowdfundingowe-pod-lupa-Prezesa-UOKiK-263013-150x100crop.jpg)

![Wakacje składkowe dla przedsiębiorców - zalety i wady [© Freepik] Wakacje składkowe dla przedsiębiorców - zalety i wady](https://s3.egospodarka.pl/grafika2/wakacje-skladkowe/Wakacje-skladkowe-dla-przedsiebiorcow-zalety-i-wady-263012-150x100crop.jpg)

![Aktywnie w żłobku: kto i na jakich zasadach otrzyma od ZUS dofinansowanie? [© Freepik] Aktywnie w żłobku: kto i na jakich zasadach otrzyma od ZUS dofinansowanie?](https://s3.egospodarka.pl/grafika2/zlobek/Aktywnie-w-zlobku-kto-i-na-jakich-zasadach-otrzyma-od-ZUS-dofinansowanie-263011-150x100crop.jpg)

![Czy portal X pomoże Trumpowi? Big Tech a wybory w USA [© Freepik] Czy portal X pomoże Trumpowi? Big Tech a wybory w USA](https://s3.egospodarka.pl/grafika2/Twitter/Czy-portal-X-pomoze-Trumpowi-Big-Tech-a-wybory-w-USA-263010-150x100crop.jpg)