Rynek mieszkaniowy pod presją w 2022 roku

2022-03-23 12:35

![Rynek mieszkaniowy pod presją w 2022 roku [© doidam10 - Fotolia.com] Rynek mieszkaniowy pod presją w 2022 roku](https://s3.egospodarka.pl/grafika2/rynek-mieszkaniowy/Rynek-mieszkaniowy-pod-presja-w-2022-roku-244174-200x133crop.jpg)

W 2022 roku rynek mieszkaniowy będzie pod presją © doidam10 - Fotolia.com

Przeczytaj także: Polski rynek mieszkaniowy z szansą na normalizację

Zgodnie z przewidywaniami czwarty kwartał 2021 roku był momentem, w którym mieszkania nie tylko zdrożały, ale też drożały szybciej niż kwartał wcześniej. Zarówno w przypadku lokali nowych, jak i używanych mieliśmy do czynienia z dwucyfrową dynamiką. Pod koniec 2021 roku za metr nowego mieszkania płacono na siedmiu największych rynkach o 15,6% więcej niż w analogicznym okresie rok wcześniej. W przypadku mieszkań używanych zmiana cen w tym samym okresie wyniosła 12,1%1.Ceny nie są najważniejsze z punktu widzenia oceny sytuacji

Dynamika wzrostu cen to tylko jeden z 25 wskaźników, które HRE Think Tank na bieżąco monitoruje, stawiając co kwartał kompleksową diagnozę sytuacji na rynku mieszkaniowym w Polsce. Zwracamy ponadto uwagę na wiele innych miar ważnych z punktu widzenia oceny kondycji gospodarstw domowych, koniunktury w sektorze budownictwa czy w obszarze bankowości, ze szczególnym uwzględnieniem podaży kredytów hipotecznych.

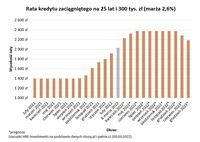

Przejściowe ochłodzenie na rynku kredytów mieszkaniowych

Najpoważniejszą zmianą, która miała miejsce pod koniec 2021 roku były oczywiście podwyżki stóp procentowych. W ich wyniku od początku października 2021 roku do połowy marca 2022 roku przeciętna rata kredytu mieszkaniowego wzrosła o około 50%. Z punktu widzenia osób chcących zaciągnąć nowy kredyt skutki podwyżek stóp procentowych delikatnie amortyzują statystyki dotyczące zmiany poziomu wynagrodzeń oraz konkurencja między bankami, która objawia się w postaci malejących marż kredytowych. Efekt tych zmian jest taki, że od rozpoczęcia podwyżek stóp procentowych zdolność kredytowa przykładowej trzyosobowej rodziny z dochodem na poziomie dwóch średnich krajowych stopniała z około 700 tys. złotych (początek października 2021 r.) do 500 tys. złotych (połowa marca 2022 r.)2. Nie mogło to pozostać bez wpływu na popyt zgłaszany przez kredytobiorców.

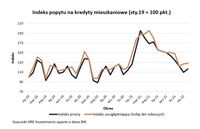

Efekty podwyżek stóp procentowych to jeden z dwóch głównych powodów, dla których nasz subindeks badający koniunkturę w sektorze bankowym zaliczył pod koniec 2021 roku spory spadek. Przewidujemy, że w kolejnych kwartałach ruch ten będzie kontynuowany. Tymczasem na najświeższy odczyt wpłynęły zmniejszone wypłaty kredytów oraz malejący popyt na mieszkaniowe długi. Niewiele pomogło tu sygnalizowane przez banki ułatwianie dostępu do kredytów (niższe marże czy nawet niższy wkład własny). Warto przy tym podkreślić, że erozja popytu na hipoteki jest zjawiskiem, z którym mamy do czynienia już od kilku kwartałów. Postępujące podwyżki stóp procentowych jedynie przyspieszyły ten proces. Na domiar złego UKNF postanowił włączyć się w te mechanizmy rynkowe i nakazał bankom jeszcze bardziej restrykcyjne zasady badania zdolności kredytowej i to najpóźniej z końcem marca 2022 roku3.

fot. mat. prasowe

Indeks popytu na kredyty mieszkaniowe (sty.19 = 100 pkt)

Maleje popyt na kredyty.

Warto wiedzieć, że spora część dzisiejszego obrazu rynku to także efekt wysokiej bazy. Jest to drugi powód wyraźnej erozji notowań naszego bankowego subindeksu. Aby zrozumieć ten fenomen, należy prześledzić rozwój sytuacji na rynku kredytów hipotecznych.

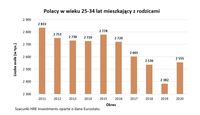

Przypomnijmy, że w 2020 roku epidemia pogorszyła sytuację na rynku pracy i doprowadziła do zakręcenia kurków z kredytami. W efekcie nawet 200-300 tysięcy rodaków w wieku 25-34 nie zdecydowało się na wyprowadzkę od rodziców4. Sytuacja diametralnie zmieniła się wraz z początkiem 2021 roku. Doskonałe dane z gospodarki i rynku pracy zachęciły banki do ponownego odkręcenia kurków z kredytami mieszkaniowymi. W konsekwencji do banków napłynęło co najmniej kilkadziesiąt tysięcy wniosków kredytowych, które w normalnych warunkach realizowałyby się w pierwszym roku epidemii.

fot. mat. prasowe

Polacy w wieku 25-34 lat mieszkający z rodzicami

Nawet 200-300 tysięcy rodaków w wieku 25-34 nie zdecydowało się na wyprowadzkę od rodziców

Ten efekt z czasem zaczął wytracać impet. To dlatego w maju 2021 roku w przeliczeniu na dzień roboczy do banków trafiło średnio po 2,5 tys. wniosków kredytowych, a we wrześniu – ostatnim miesiącu przed rozpoczęciem cyklu podwyżek stóp procentowych – liczba ta stopniała do 1,9 tys. aplikacji dziennie. W kolejnych miesiącach coraz mocniej do głosu dochodziły konsekwencje rosnących stóp procentowych. Najświeższe dane dostępne w momencie pisania niniejszego raportu podsumowywały luty 2022 roku. W miesiącu tym do banków trafiało po 1,5 tysięcy wniosków o kredyt mieszkaniowy dziennie5. Z dużym prawdopodobieństwem kolejne miesiące będą pod presją niepewności wywołanej przez agresję Rosji na Ukrainę. Oliwy do ognia dolewa też wcześniej wspomniany UKNF, nakazujący bankom jeszcze w marcu wprowadzenie bardziej restrykcyjnych założeń przy badaniu zdolności kredytowej. Na drugim biegunie mamy za to rządowy program kredytów bez wkładu własnego, który według przewidywań ustawodawcy ma pozwolić co roku na zakup własnego „M” nawet kilkudziesięciu tysiącom rodaków.

fot. mat. prasowe

Liczba kredytobiorców wnioskujących o kredyt mieszkaniowy (w tys.)

W lutym do banków trafiało po 1,5 tysięcy wniosków o kredyt mieszkaniowy dziennie.

Niepewność odbija się na nastrojach rodaków

Znacznie gorsze odczyty niż przed kwartałem zaobserwowaliśmy też w przypadku kondycji gospodarstw domowych. Ich emanacją jest na przykład skłonność do składania wniosków o kredyt mieszkaniowy. Pod koniec 2021 roku wyraźnie pogorszyły się też nastroje konsumentów6. Konsekwencją przyspieszającej inflacji jest ponadto fakt, że realne wynagrodzenia ludności rosną w wolniejszym niż dotychczas tempie. Szybkie wzrosty cen w sklepach, na stacjach benzynowych czy punktach usługowych negatywnie wpływają na nastroje obywateli. Niestety wiele z tych trendów może w najbliższym czasie pogarszać ocenę bieżącej sytuacji wśród gospodarstw domowych.

Budownictwo pod presją rosnących kosztów

Z drugiej strony swoje rekordowe odczyty osiągnął subindeks, w ramach którego badamy koniunkturę w sektorze budownictwa mieszkaniowego. Nie jest to zaskoczeniem. Liczba budowanych przez deweloperów mieszkań jest obecnie najwyższa w historii (na koniec stycznia 2022 roku było to 259 tys. lokali)7. Ponadto wszyscy inwestorzy budujący w Polsce (deweloperzy, osoby fizyczne, spółdzielnie czy gminy) w 2021 roku oddali do użytkowania aż 235 tysięcy domów i mieszkań. To najlepszy wynik od ponad czterech dekad. Na ocenę koniunktury w mieszkaniówce wpływają też szybko rosnące koszty robocizny i materiałów. Najświeższe dane pokazują dużą dynamikę zmian. W ciągu roku wynagrodzenia cieśli, hydraulików czy elektryków poszły w górę o 12-17%. Jeszcze mocniej podrożały usługi świadczone przez fachowców malujących ściany. Ci w styczniu 2022 roku mieli stawki o 20% wyższe niż rok wcześniej8. Do tego dochodzi wzrost cen materiałów. Ten już w lutym był szacowany przeciętnie na około 27% w skali roku9. Płonne okazały się więc formułowane przed kilkoma miesiącami nadzieje na to, że materiały budowlane stanieją. Po obserwowanych wtedy spadkach cen niektórych surowców nie ma już śladu. Przerwane w ostatnich dniach łańcuchy dostaw i konieczność poszukiwania nowych źródeł materiałów powodują, że w kolejnych kwartałach możemy spodziewać się dalszej presji kosztowej. Negatywnie na odczyty tego subindeksu może natomiast oddziaływać spodziewane ochłodzenie w obszarze rozpoczynania nowych inwestycji. Taki obrót spraw sygnalizowały dane za pierwszy miesiąc 2022 roku10.

fot. mat. prasowe

Mieszkania pozostające w budowie przez deweloperów

Liczba budowanych przez deweloperów mieszkań jest obecnie najwyższa w historii (na koniec stycznia 2022 roku było to 259 tys. lokali).

Ceny mieszkań nie przestają rosnąć

Czwartym z subindeksów składających się na całościową ocenę kondycji sektora mieszkaniowego jest ten dotyczący zmian cen mieszkań. W tym przypadku dane historyczne za czwarty kwartał 2021 roku przyniosły spodziewane wzrosty. Mieszkania drożały jeszcze szybciej niż w poprzedzających kwartałach – przynajmniej w ujęciu nominalnym.

Naszą bazową prognozą jest w tym obszarze spadek odczytu subindeksu cen w najbliższym czasie. Wskazywałyby na to podwyżki stóp procentowych, wysokość spodziewanej inflacji (badamy wartości realne) czy zalecenia UKNF skierowane na spadek akcji kredytowej. Z drugiej jednak strony mamy do czynienia z wyczerpywaniem się zasobu mieszkań na wynajem i potencjalnie szybkim wzrostem stawek na tym rynku, dużym zainteresowaniem mieszkaniami ze strony zagranicznych funduszy inwestycyjnych czy rządowym programem wsparcia kredytobiorców. To wszystko dzieje się ponadto w otoczeniu dwucyfrowej inflacji, przed którą wielu inwestorów poszukuje często ochrony właśnie na rynku mieszkaniowym. Więcej na temat naszych przewidywań odnośnie przyszłych wzrostów cen piszemy w dalszej części raportu.

Dobra koniunktura w mieszkaniówce

Reasumując - biorąc pod uwagę 25 wskaźników z obszaru budownictwa, cen mieszkań, kondycji gospodarstw domowych i sektora bankowego – oszacowaliśmy wartość indeksu koniunktury na rynku mieszkaniowym za czwarty kwartał 2021 roku na 0,703.

Prosta interpretacja tego wyniku jest taka, że pozytywnie oceniamy koniunkturę w mieszkaniówce w czwartym kwartale 2021 roku (odczyt powyżej 0,5 pkt.). W naszej ocenie koniunktura plasuje się poniżej progów ostrożnościowych (0,85 pkt.), które mogłyby sugerować przegrzanie rynku. Najnowszy odczyt indeksu jest ponadto niższy niż w trzecim kwartale 2021 roku. Zmiana ta wynika przede wszystkim z sytuacji na rynku kredytowym, który po rekordowo dużym popycie w trakcie 2021 roku od końcówki tegoż roku podlega wyraźnemu schłodzeniu. Ma to też oparcie w pogarszających się nastrojach gospodarstw domowych, na które w dużej mierze wpływały pod koniec ubiegłego roku informacje na temat coraz wyższej inflacji. Przy tym warto podkreślić, że nie obserwujemy zjawisk wskazujących na trwałe nierównowagi na rynku nieruchomości mieszkaniowych. Bieżąca sytuacja budzi jednak obawy o wystąpienie takiej nierównowagi w najbliższym czasie – w kontekście skokowo rosnącego popytu na rynku najmu.

fot. mat. prasowe

Indeks koniunktury na rynku mieszkaniowym HRE Think Tank

HRE szacuje wartość indeksu koniunktury na rynku mieszkaniowym za czwarty kwartał 2021 roku na 0,703.

Ceny mieszkań w 2022 roku ponownie w górę

Kompleksowa diagnoza bieżącej sytuacji na rynku mieszkaniowym jest dla nas podstawą do budowania prognoz na najbliższe kwartały. Bierzemy ponadto pod uwagę dostępne dziś prognozy, ale też zjawiska, których wystąpienie można z dużym prawdopodobieństwem przewidzieć. Na tej podstawie spodziewamy się, że pod koniec 2022 roku ceny mieszkań w największych miastach będą w Polsce o od 7% do 12% wyższe niż pod koniec 2021 roku. Przy tym w naszej ocenie więcej czynników przemawia za jeszcze szybszym wzrostem cen niż przeceną. Zakładamy jednak w 2022 roku spadek liczby zawieranych transakcji względem bardzo wysokiego poziomu z 2021 roku.

fot. mat. prasowe

Szanse i zagrożenia dla rynku mieszkaniowego

Zagrożeniem dla rynku mieszkaniowego jest wzrost stóp procentowych.

Duże zmiany w otoczeniu rynku mieszkaniowego

Trzeba mieć przy tym świadomość, jak wiele wektorów działać ma w najbliższym czasie na rynek mieszkaniowy. I tak w samym tylko obszarze kredytów mieszkaniowych z jednej strony mamy wyczerpywanie się efektywnego popytu odroczonego na kredyty mieszkaniowe, który w normalnych warunkach zrealizowałby się w 2020 roku, do tego mamy cykl podwyżek stóp procentowych ograniczających możliwości zadłużania się, niepewność wywołaną agresją Rosji na Ukrainę, a gdyby i tego było mało - UKNF w zupełnie nieoptymalnym ku temu momencie postanowił zainterweniować na rynku kredytów mieszkaniowych i nakazał bankom utrudnienie dostępu do hipotek. Z drugiej natomiast strony mamy wciąż przyzwoitą sytuację na rynku pracy i wysoką inflację, która powoduje, że realne oprocentowanie kredytów jest ujemne. Chodzi o to, że inflacja szybciej obniża siłę nabywczą kapitału pożyczonego przez bank na zakup mieszkania, niż naliczane są odsetki od tego długu. Ponadto pod koniec maja startuje rządowy program kredytów bez wkładu własnego.

Sytuacja na rynku mieszkaniowym nie jest determinowana jedynie przez to, co dzieje się w sferze kredytów hipotecznych. Obserwujemy też działania zagranicznych funduszy inwestycyjnych intensywnie poszukujących bloków, osiedli, a nawet całych firm deweloperskich. Powstające w ten sposób portfele mieszkań kierowane są na rynek wynajmu. Firmy te doskonale wiedzą, jaką presję na wzrost cen może mieć gwałtowny przyrost popytu na mieszkania wywołany masowymi migracjami. Niedostateczna podaż to jednak zjawisko, które dotyczy nie tylko rynku najmu. Sami deweloperzy w największych miastach w ostatnich kwartałach mieli również zbyt skromne oferty w porównaniu do potrzeb zgłaszanych przez kupujących. Wywierało to presję na wzrost cen.

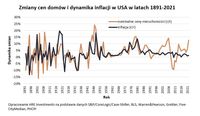

Do tego wszystkiego należy dodać dwucyfrowe wskaźniki inflacji, które w najbliższych kwartałach spowodują, że bezpieczne inwestycje (lokaty, detaliczne obligacje skarbowe) będą generowały nawet dwucyfrowe realne straty. Historia pokazuje, że okresy wzmożonej inflacji są często momentem, w którym ceny nieruchomości rosną, chroniąc w ten sposób zainwestowany w nie kapitał. Potwierdzają to dane z rynku amerykańskiego z ostatnich 130 lat. Bardzo rzadko zdarzały się tam okresy, w których ceny nieruchomości szły zupełnie inną ścieżką niż ta wyznaczana przez inflację. Nawet więcej – w dłuższym terminie ceny nieruchomości zwykły rosnąć z przeciętną roczną dynamiką o 1-2 pkt. proc. wyższą niż ceny dóbr i usług (inflacja).

fot. mat. prasowe

Zmiany cen domów i dynamika inflacji w USA w latach 1891-2021

W USA rzadko zdarzały się okresy, w których ceny nieruchomości szły zupełnie inną ścieżką niż ta wyznaczana przez inflację.

Stopy procentowe uderzają po kieszeni

Przyjrzyjmy się jednak dokładniej poszczególnym zjawiskom, które obserwujemy na rynku mieszkaniowym i w jego otoczeniu. Zacznijmy od czynników działających w kierunku schłodzenia koniunktury. W tym wypadku najważniejszy jest trwający cykl podwyżek stóp procentowych. Efektem zacieśniania polityki monetarnej jest oczywiście wzrost oprocentowania kredytów mieszkaniowych. W połowie marca 2022 roku możemy mówić o wzroście kosztu pieniądza w takiej skali, że raty długów hipotecznych wzrosły już o około połowę względem poziomu z września 2021 roku, a więc z ostatniego miesiąca przed podwyżkami stóp procentowych. Należy podkreślić, że wzrost kosztu pieniądza, który obserwujemy, jest znacznie większy niż to, co sugerowały prognozy formułowane dosłownie kilka kwartałów temu.

fot. mat. prasowe

Rata kredytu zaciągniętego na 25 lat i 300 tys. zł (marża 2,6%)

W połowie marca 2022 roku możemy mówić o wzroście kosztu pieniądza w takiej skali, że raty długów hipotecznych wzrosły już o około połowę względem poziomu z września 2021 roku.

Konsekwencją tych zmian jest też spadająca zdolność kredytowa. Jeszcze w lutym erozję możliwości zadłużania się szacowano na około 20-25%. W marcu UKNF zażądał jednak od banków, aby przy badaniu zdolności kredytowej uwzględniały bufor na podwyżki stóp procentowych. Dotychczas minimalnie wynosił on 2,5%, a obecnie został podniesiony do 5%. Sama ta zmiana teoretycznie mogłaby się przełożyć na spadek zdolności kredytowej na poziomie nawet 15-20%, choć szacunek ten najpewniej nie znajdzie oparcia w praktyce.

![Spadek zdolności kredytowej utrudnia sytuację na rynku najmu [© Jacques PALUT - Fotolia.com] Spadek zdolności kredytowej utrudnia sytuację na rynku najmu](https://s3.egospodarka.pl/grafika2/rynek-mieszkaniowy/Spadek-zdolnosci-kredytowej-utrudnia-sytuacje-na-rynku-najmu-248095-150x100crop.jpg) Spadek zdolności kredytowej utrudnia sytuację na rynku najmu

Spadek zdolności kredytowej utrudnia sytuację na rynku najmu

oprac. : eGospodarka.pl

Przeczytaj także

Skomentuj artykuł Opcja dostępna dla zalogowanych użytkowników - ZALOGUJ SIĘ / ZAREJESTRUJ SIĘ

Komentarze (1)

![Rynek mieszkaniowy odpiera drugą falę pandemii. Ceny mieszkań rosną [© Tinnakorn - Fotolia.com] Rynek mieszkaniowy odpiera drugą falę pandemii. Ceny mieszkań rosną](https://s3.egospodarka.pl/grafika2/rynek-nieruchomosci/Rynek-mieszkaniowy-odpiera-druga-fale-pandemii-Ceny-mieszkan-rosna-234449-150x100crop.jpg)

![Rynek mieszkaniowy 2022 i prognozy na 2023 rok [© Tinnakorn - Fotolia.com] Rynek mieszkaniowy 2022 i prognozy na 2023 rok](https://s3.egospodarka.pl/grafika2/rynek-nieruchomosci/Rynek-mieszkaniowy-2022-i-prognozy-na-2023-rok-249541-150x100crop.jpg)

![Nowe mieszkania w Europie: ceny, podaż, dostępność [© Jenny Sturm - Fotolia.com.jpg] Nowe mieszkania w Europie: ceny, podaż, dostępność](https://s3.egospodarka.pl/grafika2/rynek-mieszkaniowy/Nowe-mieszkania-w-Europie-ceny-podaz-dostepnosc-247666-150x100crop.jpg)

![Rok 2021 na rynku nieruchomości to jedna wielka niewiadoma [© tostphoto - Fotolia.com] Rok 2021 na rynku nieruchomości to jedna wielka niewiadoma](https://s3.egospodarka.pl/grafika2/rynek-nieruchomosci/Rok-2021-na-rynku-nieruchomosci-to-jedna-wielka-niewiadoma-236137-150x100crop.jpg)

![Ceny mieszkań w IV kw. 2020 wyższe o 7,7%. Kredyty hipoteczne najtańsze w historii [© Tinnakorn - Fotolia.com] Ceny mieszkań w IV kw. 2020 wyższe o 7,7%. Kredyty hipoteczne najtańsze w historii](https://s3.egospodarka.pl/grafika2/rynek-mieszkaniowy/Ceny-mieszkan-w-IV-kw-2020-wyzsze-o-7-7-Kredyty-hipoteczne-najtansze-w-historii-235487-150x100crop.jpg)

![5 powodów dla których popyt na mieszkania może w 2025 roku wzrosnąć [© Freepik] 5 powodów dla których popyt na mieszkania może w 2025 roku wzrosnąć](https://s3.egospodarka.pl/grafika2/rynek-mieszkaniowy/5-powodow-dla-ktorych-popyt-na-mieszkania-moze-w-2025-roku-wzrosnac-264414-150x100crop.jpg)

![Budownictwo mieszkaniowe: Polska w czołówce krajów europejskich [© wirestock na Freepik] Budownictwo mieszkaniowe: Polska w czołówce krajów europejskich](https://s3.egospodarka.pl/grafika2/budownictwo-mieszkaniowe/Budownictwo-mieszkaniowe-Polska-w-czolowce-krajow-europejskich-261658-150x100crop.jpg)

![Wysoka inflacja bardziej dotkliwa dla najemców mieszkań [© Andrey Popov - Fotolia.com] Wysoka inflacja bardziej dotkliwa dla najemców mieszkań](https://s3.egospodarka.pl/grafika2/rynek-mieszkaniowy/Wysoka-inflacja-bardziej-dotkliwa-dla-najemcow-mieszkan-250534-150x100crop.jpg)

![Mieszkania z rynku wtórnego - IV kwartał 2022 [© Darek - Fotolia.com] Mieszkania z rynku wtórnego - IV kwartał 2022](https://s3.egospodarka.pl/grafika2/rynek-mieszkaniowy/Mieszkania-z-rynku-wtornego-IV-kwartal-2022-250499-150x100crop.jpg)

![Rynek najmu rozgrzany do czerwoności [© Piotr Adamowicz - Fotolia.com] Rynek najmu rozgrzany do czerwoności](https://s3.egospodarka.pl/grafika2/rynek-najmu/Rynek-najmu-rozgrzany-do-czerwonosci-244121-150x100crop.jpg)

![Mieszkania na wynajem znikają z rynku, ceny najmu rosną [© Coloures-pic - Fotolia.com] Mieszkania na wynajem znikają z rynku, ceny najmu rosną](https://s3.egospodarka.pl/grafika2/najem-mieszkan/Mieszkania-na-wynajem-znikaja-z-rynku-ceny-najmu-rosna-244214-150x100crop.jpg)

![Budownictwo mieszkaniowe I-IV 2025: o 14,7% mniej pozwoleń [© Jason Goh z Pixabay] Budownictwo mieszkaniowe I-IV 2025: o 14,7% mniej pozwoleń](https://s3.egospodarka.pl/grafika2/budownictwo/Budownictwo-mieszkaniowe-I-IV-2025-o-14-7-mniej-pozwolen-266877-150x100crop.jpg)

![Ceny nowych mieszkań w mniejszych miastach już gonią Warszawę? [© Freepik] Ceny nowych mieszkań w mniejszych miastach już gonią Warszawę?](https://s3.egospodarka.pl/grafika2/rynek-mieszkaniowy/Ceny-nowych-mieszkan-w-mniejszych-miastach-juz-gonia-Warszawe-266843-150x100crop.jpg)

![Ceny mieszkań deweloperskich w Zakopanem rekordowe. Ile zapłacimy w pozostałych kurortach? [© Tomasz Fudala z Pixabay] Ceny mieszkań deweloperskich w Zakopanem rekordowe. Ile zapłacimy w pozostałych kurortach?](https://s3.egospodarka.pl/grafika2/apartamenty-w-gorach/Ceny-mieszkan-deweloperskich-w-Zakopanem-rekordowe-Ile-zaplacimy-w-pozostalych-kurortach-266832-150x100crop.jpg)

![Kiedy wysłać mailing? Jaki dzień tygodnia i godziny są najlepsze [© ra2 studio - fotolia.com] Kiedy wysłać mailing? Jaki dzień tygodnia i godziny są najlepsze](https://s3.egospodarka.pl/grafika2/mailing/Kiedy-wyslac-mailing-Jaki-dzien-tygodnia-i-godziny-sa-najlepsze-223622-150x100crop.jpg)

![Linki sponsorowane, dofollow, nofollow. Jak wykorzystać linkowanie w reklamie? [© bf87 - Fotolia.com] Linki sponsorowane, dofollow, nofollow. Jak wykorzystać linkowanie w reklamie?](https://s3.egospodarka.pl/grafika2/linki-sponsorowane/Linki-sponsorowane-dofollow-nofollow-Jak-wykorzystac-linkowanie-w-reklamie-216282-150x100crop.jpg)

![Ranking kont osobistych z najlepszymi korzyściami dla klientów [© Andrey Popov - Fotolia.com] Ranking kont osobistych z najlepszymi korzyściami dla klientów](https://s3.egospodarka.pl/grafika2/konto-osobiste/Ranking-kont-osobistych-z-najlepszymi-korzysciami-dla-klientow-266814-150x100crop.jpg)

![Długie weekendy - jak wygląda kalendarz 2025? [© snowing na Freepik] Długie weekendy - jak wygląda kalendarz 2025?](https://s3.egospodarka.pl/grafika2/dlugie-weekendy/Dlugie-weekendy-jak-wyglada-kalendarz-2025-263192-150x100crop.jpg)

![Ceny nowych mieszkań w mniejszych miastach już gonią Warszawę? [© Freepik] Ceny nowych mieszkań w mniejszych miastach już gonią Warszawę? [© Freepik]](https://s3.egospodarka.pl/grafika2/rynek-mieszkaniowy/Ceny-nowych-mieszkan-w-mniejszych-miastach-juz-gonia-Warszawe-266843-50x33crop.jpg) Ceny nowych mieszkań w mniejszych miastach już gonią Warszawę?

Ceny nowych mieszkań w mniejszych miastach już gonią Warszawę?

![Ceny mieszkań w dzielnicach miast V 2025 [© Freepik] Ceny mieszkań w dzielnicach miast V 2025](https://s3.egospodarka.pl/grafika2/rynek-mieszkaniowy/Ceny-mieszkan-w-dzielnicach-miast-V-2025-266712-150x100crop.jpg)

![Ceny mieszkań na rynku wtórnym w XI 2024 nieco niższe [© Freepik] Ceny mieszkań na rynku wtórnym w XI 2024 nieco niższe](https://s3.egospodarka.pl/grafika2/rynek-wtorny/Ceny-mieszkan-na-rynku-wtornym-w-XI-2024-nieco-nizsze-263601-150x100crop.jpg)

![Ceny najmu w III 2025. Przewaga spadków [© Freepik] Ceny najmu w III 2025. Przewaga spadków](https://s3.egospodarka.pl/grafika2/rynek-najmu/Ceny-najmu-w-III-2025-Przewaga-spadkow-266383-150x100crop.jpg)

![Ile kosztuje wykończenie domu - stan deweloperski [© photo 5000 - Fotolia.com] Ile kosztuje wykończenie domu - stan deweloperski](https://s3.egospodarka.pl/grafika2/ile-kosztuje-wykonczenie-domu/Ile-kosztuje-wykonczenie-domu-stan-deweloperski-146768-150x100crop.jpg)

![Ranking kont firmowych - w jakim banku założysz najlepsze konto firmowe w 2025 r. [© DigitalMarketingAgency - pixabay.com] Ranking kont firmowych - w jakim banku założysz najlepsze konto firmowe w 2025 r.](https://s3.egospodarka.pl/grafika2/konto-firmowe/Ranking-kont-firmowych-w-jakim-banku-zalozysz-najlepsze-konto-firmowe-w-2025-r-266886-150x100crop.jpg)

![Koniunktura gospodarcza w V 2025 stabilna [© Freepik] Koniunktura gospodarcza w V 2025 stabilna](https://s3.egospodarka.pl/grafika2/koniunktura-gospodarcza/Koniunktura-gospodarcza-w-V-2025-stabilna-266884-150x100crop.jpg)