Rynek mieszkaniowy pod presją w 2022 roku

2022-03-23 12:35

Przeczytaj także: Polski rynek mieszkaniowy z szansą na normalizację

KNF tnie to, co i tak spada

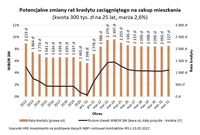

Wiele zależy bowiem od tego, jak banki będą interpretowały zapisy skierowanego do nich listu. W związku z tym, że instytucje te zaostrzają dziś konkurencję o względy uszczuplonego grona potencjalnych kredytobiorców, a do tego regulacja została zaproponowana w nieoptymalnym momencie, to istnieje duża szansa, że banki będą się starały ograniczyć do minimum wpływ zaleceń na wysokość zdolności kredytowej. Jest to tym bardziej możliwe, że list UKNF daje pewne pole do interpretacji. Dotychczas przynajmniej część banków stosowała wspomniany bufor na poziomie wyższym niż 2,5 pkt. proc. Do tego bieżący WIBOR (składnik oprocentowania kredytów) znacznie wyprzedza cykl podwyżek stóp procentowych, a gdyby tego było mało, to banki mogą po prostu przyjąć, że kredytobiorca w najczarniejszym scenariuszu może na ratę przeznaczyć większą niż dziś część dochodów.

Biorąc pod uwagę te czynniki, jak również przewidywania odnośnie dalszego zacieśniania polityki monetarnej, potencjalne zmiany poziomu wynagrodzeń czy obserwowane już spadki marż kredytowych, możemy oszacować, że tak jak jeszcze we wrześniu 2021 roku trzyosobowa rodzina dysponująca dwiema średnimi krajowymi mogła na zakup mieszkania pożyczyć w ramach 25-letniego długu 700 tys. złotych, tak w pierwszej połowie marca 2022 roku kwota ta stopniała do około 500 tys. złotych, a za pół roku będzie to około 420 tys.11 Oznaczać to może ograniczenie popytu na droższe mieszkania i wzmożony popyt na tańsze lokale z segmentu popularnego, w gorszych lokalizacjach lub o mniejszym metrażu.

Zarobki mają szybko rosnąć

Nawet powyższe szacunki dotyczące potencjalnego spadku zdolności kredytowej w żadnym wypadku nie sugerują, że działy hipoteczne banków pozostaną w bieżącym roku bezczynne. Zgodnie z zachowawczymi szacunkami w bieżącym roku instytucje te udzielą około 170-185 tysięcy kredytów12. Za takim obrotem sprawy przemawiają ponadto prognozy. Według nich wynagrodzenia rodaków będą rosły w latach 2022-2024 o odpowiednio 9,7%, 9,0% i 7,7%13. Wzrostowi wynagrodzeń powinny ponadto towarzyszyć spadające marże kredytowe, a to przecież one w długim terminie decydują o tym, czy zaciągniemy droższy czy tańszy kredyt.

Polacy nie zapomnieli o nieruchomościach

Dane na temat ruchu w internecie sugerują, że zainteresowanie mieszkaniami utrzymuje się na wysokim poziomie. Wygląda to trochę tak, jakby rodacy czekali z decyzją o zakupie mieszkania na impuls. Może być nim na przykład moment, w którym ze strony RPP popłynie jasna deklaracja, że wyczerpała się przestrzeń do podwyżek stóp procentowych. Jeśli wierzyć prognozom rynkowym, to taki sygnał powinien się pojawić już w okolicach przełomu pierwszego i drugiego półrocza bieżącego roku.

fot. mat. prasowe

Popularność hasła "mieszkanie" w wyszukiwarce Google

Dane na temat ruchu w internecie sugerują, że zainteresowanie mieszkaniami utrzymuje się na wysokim poziomie.

Część rodaków może czekać na preferencyjne kredyty

W rozbudzeniu popytu na kredyty rolę odegrać może też rządowy program kredytów bez wkładu własnego, do którego wprowadzenia HRE Think Tank namawia już od wielu kwartałów. Przypomnijmy, że chodzi tu o program, w ramach którego możliwe będzie zaciągnięcie kredytu na zakup pierwszego mieszkania lub powiększenie lokum nawet bez posiadania pieniędzy na pokrycie 10-20% ceny nieruchomości. Będzie to możliwe dzięki udzielaniu przez BGK gwarancji zastępującej wkład własny. Przy tym potencjalny beneficjent musi mieć zdolność kredytową, być rzetelnym klientem i posiadać pieniądze potrzebne na pokrycie kosztów transakcyjnych.

Program ten może spowodować, że wiele osób zdecyduje się na zakup swojego pierwszego mieszkania. Grono potencjalnych zainteresowanych jest bardzo liczne. Przecież samych tylko dorosłych rodaków w wieku 25-34 lat, którzy mieszkają z rodzicami jest 2,6 mln14. Oczywiście tylko część z nich skorzysta z rządowego wsparcia. Autorzy ustawy spodziewali się zainteresowania na poziomie kilkudziesięciu tysięcy rocznie. Powodzenie programu w dużej mierze zależy od tego, na ile atrakcyjne będą kredyty oferowane przez banki w ramach rządowego programu oraz od tego, czy dostępne na rynku nieruchomości będą kwalifikowały się do tego wsparcia. To, że banki sprzedają mniej „hipotek” niż zakładały, daje nadzieję na to, że oferta będzie godna rozważenia.

Warto dodać, że komponentem kredytu bez wkładu własnego jest program dopłat dla osób, którym rodzić się będą kolejne dzieci. Już przy urodzeniu drugiego dziecka będzie można wnioskować o nadpłacenie kredytu środkami z budżetu. Przy drugiej pociesze będzie to kwota 20 tys. złotych, a przy każdej kolejnej stawka wzrasta do 60 tysięcy. Ministerstwo utrzymuje ponadto, że prowadzi prace nad tzw. bonem mieszkaniowym, który ma przyjąć formę dofinansowania dla osób chcących zamieszkać np. w SIM-ie (nowa nazwa TBS-ów), ale też dla rodzin, które chciałyby kupić sobie własne „cztery kąty” lub zbudować dom.

Niezaspokojone potrzeby mieszkaniowe rosną w Polsce skokowo

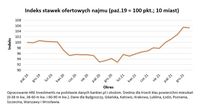

Zainteresowanie programem kredytów bez wkładu własnego może dodatkowo podsycać gwałtowny wzrost popytu na najem mieszkań. W normalnych warunkach popyt ten wspierałby np. fakt przykręcania kurków z kredytami przez banki. W związku jednak z agresją Rosji na Ukrainę doszło do bardzo dynamicznych zmian na tym rynku. W ciągu zaledwie trzech tygodni od rozpoczęcia konfliktu lokatorzy wynajęli połowę dostępnych dotychczas ofert mieszkań na wynajem. Już dziś ma to przełożenie na stawki czynszów. Dla porządku należy dodać, że te od ponad roku pozostawały w trendzie wzrostowym. Sytuacja na rynku najmu poprawiała się wraz z tym, jak gospodarka wchodziła na tory szybkiego wzrostu po epidemicznym uderzeniu, a brak rąk do pracy powodował, że nasilały się ruchy imigracyjne do Polski.

fot. mat. prasowe

Indeks stawek ofertowych najmu (paź.19 = 100 pkt.; 10 miast)

W ciągu zaledwie trzech tygodni od rozpoczęcia konfliktu lokatorzy wynajęli połowę dostępnych dotychczas ofert mieszkań na wynajem. Już dziś ma to przełożenie na stawki czynszów.

Nie ulega wątpliwości, że napływającą do nas falą uchodźców musimy się zaopiekować - dać naszym sąsiadom poczucie bezpieczeństwa i stabilizacji, a więc możliwości unormowania życia. To znaczy, że powinniśmy zadbać np. o opiekę nad dziećmi i ich naukę, zabezpieczyć dostęp do systemu ochrony zdrowia, a ponadto dać możliwość znalezienia pracy i dachu nad głową. Problem w tym, że w dniu rozpoczęcia wojny liczba dostępnych mieszkań na wynajem w Polsce wynosiła około 40-60 tysięcy. Nawet zakładając, że w każdym mieszkaniu mieszkać mogą po 4 osoby, to i tak mówimy o tym, że rodzimy rynek najmu jest w stanie zabezpieczyć potrzeby mieszkaniowe zaledwie 160-240 tysięcy osób. To co najmniej kilka razy za mało w porównaniu do potencjalnych potrzeb. Oficjalne dane mówią przecież o przekroczeniu granic RP przez ponad 1,5 miliona osób w ciągu zaledwie 2 tygodni.

fot. mat. prasowe

Łączna liczba uchodźców przekraczających polską granicę od 24.02.2022

Oficjalne dane mówią o przekroczeniu granic RP przez ponad 1,5 miliona osób w ciągu zaledwie 2 tygodni.

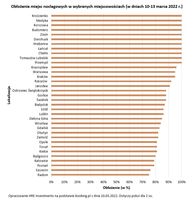

Nie ma wątpliwości, że jeśli chodzi o pomoc doraźną, to nasze możliwości są bardzo duże – możemy przyjąć nawet kilka milionów Ukraińców. Gorzej jest z lokalami, które będą im służyć dłużej – przez co najmniej kilka miesięcy. Tu pomóc może baza obiektów noclegowych (łącznie ponad pół miliona miejsc), mieszkania dotychczas zajmowane przez Ukraińców (300-400 tys. nieruchomości), wspomniany rynek najmu (160-240 tysięcy miejsc), akademiki (realnie około 10-20 tysięcy miejsc, czyli 10% zasobu), ale też mieszkania udostępniane przez rodaków (łącznie nawet 1 milion miejsc). Już doświadczenie pierwszych dwóch tygodni wojny sugerują, że to wciąż za mało. Wiele hoteli ma dziś pełne lub prawie pełne obłożenie, a w trzy tygodnie wspomniana liczba wolnych mieszkań na wynajem stopniała o połowę. Widać więc, że nasze możliwości szybko okazać się mogą niewystarczające. Potrzebne są nam kolejne rozwiązania, które pozwolą zabezpieczyć potrzeby mieszkaniowe uchodźców. Nie powinni oni zbyt dużo czasu spędzać w ośrodkach pomocy doraźnej, aby nie powodowało to dodatkowego stresu, zniechęcenia i frustracji.

fot. mat. prasowe

Obłożenie miejsc noclegowych w wybranych miejscowościach (w dniach 10-13 marca 2022 r.)

Wiele hoteli ma dziś pełne lub prawie pełne obłożenie, a w trzy tygodnie wspomniana liczba wolnych mieszkań na wynajem stopniała o połowę

Sposobów na relatywnie szybkie poszerzenie podaży nieruchomości jest co najmniej kilka. Teoretycznie pomóc mogłoby wznoszenie budynków w technologii prefabrykowanej lub nadbudowa istniejących nieruchomości. Nawet w sprzyjających warunkach oznacza to jednak przynajmniej kilkanaście miesięcy oczekiwania na lokal. Potrzeby są za to „tu i teraz”. Dlatego powinniśmy zastanowić się nad adaptacją istniejących powierzchni, np. przemysłowych, handlowych czy biurowych. Jest to przestrzeń do działania dla właścicieli nieruchomości, samorządów czy rządu. To również kierunek, w którym popłynąć powinna część pieniędzy z deklarowanego z różnych źródeł wsparcia międzynarodowego – np. po to, aby wynająć od właścicieli wolne powierzchnie biurowe i w miarę możliwości adaptować je przynajmniej na jakiś czas na potrzeby mieszkaniowe. Kluczowe musi być dla nas to, aby pomóc naszym sąsiadom w unormowaniu życia. Sukces w tym zakresie oznaczać będzie, że część uchodźców pozostanie w Polsce, co w dłuższym terminie będzie miało korzystne skutki dla naszej gospodarki i rozwiązania problemów demograficznych, przed którymi stoi nasz kraj.

Fakt, że zapewnienie uchodźcom przyzwoitego dachu nad głową jest dla Polski dużym wyzwaniem to m.in. pochodna tego, że w Polsce - jeszcze przed wojną za naszą wschodnią granicą - brakowało około 1,5-2 mln mieszkań. Spodziewany napływ imigrantów może te braki niemal podwoić.

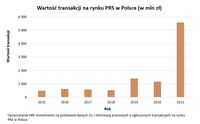

Zagraniczne fundusze mogą wykorzystać okazję

Są to warunki, które najpewniej skłonią zagraniczne fundusze inwestycyjne do jeszcze mocniejszego wejścia na polski rynek. Już w ostatnim czasie kapitał, który pompują one na rodzimy rynek deweloperski odpowiada wartości nawet około 20-30% zakupów realizowanych w biurach sprzedaży deweloperów na siedmiu największych rynkach. Skokowo rosnący obecnie popyt na najem może spowodować, że udział funduszy inwestycyjnych w całej masie zawieranych transakcji może wzrosnąć – szczególnie jeśli dodatkowo niepewność po stronie indywidualnych kupujących spowoduje spadek liczby zawieranych przez nich transakcji.

fot. mat. prasowe

Wartość transakcji na rynku PRS w Polsce (w mln zł)

Skokowo rosnący obecnie popyt na najem może spowodować, że udział funduszy inwestycyjnych w całej masie zawieranych transakcji może wzrosnąć.

To niestety sugeruje przybliżanie się perspektywy, którą nakreśliliśmy w raporcie HRE Think Tank Wpływ inwestycji instytucjonalnych na rynek mieszkaniowy. Rekomendacje dla Polski. W naszej ocenie rząd powinien zadbać o to, aby inwestowany przez nie kapitał w miarę możliwości prowadził do powstawania większej liczby mieszkań, a nie - wzorem Berlina - generował wzrost cen mieszkań i przez to spadek liczby nowych inwestycji.

Sposobem na to mogłoby być wprowadzenie do polskiego porządku prawnego ulepszonej formuły REIT-ów (firmy giełdowe inwestujące w nieruchomości, które w zamian za regularne wypłacenie dywidendy korzystają z preferencji podatkowych). Naszym pomysłem na poprawienie tego znanego na Zachodzie rozwiązania jest implementacja formuły najmu z dojściem do własności. Idealną opcją byłoby, gdyby to dojście do własności było dla najemcy w pełni elastyczne – by mógł w każdej chwili zdecydować, że mając wolne środki, chce kupić udział w najmowanym mieszkaniu po cenie rynkowej. Dzięki temu REIT, aby utrzymać skalę swojej działalności, musiałby angażować posiadany kapitał w budowę kolejnych osiedli. W ten sposób uniknęlibyśmy mechanizmu, w którym napływ kapitału do mieszkaniówki nie skutkuje wzrostem podaży nowych lokali, a wręcz przeciwnie – poprzez fakt, że dodatkowy popyt wpływa na wzrost cen, a przy wyższym poziomie cen topnieje liczba zawieranych transakcji.

Postulujemy ponadto objęcie transakcji realizowanych przez fundusze kontrolą UOKiK, wprowadzenie danin publicznych za zakupy mieszkań, które pozostają pustostanami czy posiadanie gruntów przeznaczonych i możliwych do wykorzystania na cele mieszkaniowe wielorodzinne, a przez lata w ten sposób niezagospodarowanych.

Wysoka inflacja stymuluje wzrosty cen mieszkań

Wracając jednak do makroekonomicznego otoczenia rynku mieszkaniowego, należy rozwinąć też kwestie związane z wysoką inflacją. Wzrosty cen dóbr i usług mają bowiem zupełnie przeciwne działanie niż zmiany poziomu stóp procentowych. Ten pierwszy sprzyja wzrostom cen mieszkań, a drugi je ogranicza.

Dane za ostatnie lata sugerują, że wzrost poziomu podstawowej stopy procentowej o 1 pkt. proc. powoduje spadek dynamiki wzrostu cen mieszkań o około 2,5-3 pkt. proc. w skali roku. Zważywszy na fakt, że pod koniec 2021 roku mieszkania w dużych miastach drożały przeciętnie o 12-15%, to teoretycznie wzrost podstawowej stopy procentowej do poziomu 4-6% spowodowałby, że mieszkania przestałyby drożeć.

fot. mat. prasowe

Potencjalne zmiany rat kredytu zaciągniętego na zakup mieszkania

Dane za ostatnie lata sugerują, że wzrost poziomu podstawowej stopy procentowej o 1 pkt. proc. powoduje spadek dynamiki wzrostu cen mieszkań o około 2,5-3 pkt. proc. w skali roku.

Byłoby tak jednak w świecie, w którym przy okazji nie mielibyśmy do czynienia z dość wysoką inflacją. Ta już w momencie pisania tego raportu była najpewniej dwucyfrowa. Prognozy NBP sformułowane tuż po agresji Rosji na Ukrainę sugerują, że w całym 2022 roku inflacja wyniesie 10,8% (prognoza centralna), w 2023 roku będzie to 9%, a w 2024 4,2%.

Historia uczy nas, że poziom inflacji ma wpływ na to, jak zmieniają się ceny mieszkań. Po części może wynikać to z faktu, że w otoczeniu wysokiej inflacji rosnąć powinny też koszty budowy, które są związane z cenami transakcyjnymi. Ponadto nieruchomości są uznawane za bezpieczną przystań dla kapitału i naturalną tarczę przed inflacją. Efekt jest taki, że w ostatnich latach każdy dodatkowy punkt procentowy inflacji przekładał się przeciętnie na około 1,5 pkt. proc. dynamiki wzrostu cen mieszkań.

Inflacja działa szybciej niż banki

Szybka utrata siły nabywczej przez kapitał jest otoczeniem, w którym wiele osób poszukuje sposobu na ochronę oszczędności. Tradycyjnie odżywa wtedy popyt na złoto czy nieruchomości. W ostatnich kwartałach wielu rodaków wybrało dla ochrony przed inflacją także detaliczne papiery skarbowe. Te, w które można zainwestować na dłużej (co najmniej 4 lata) są indeksowane inflacją. W praktyce jednak mogą one nie uchronić przed utratą siły nabywczej przez kapitał w związku z faktem, że mechanizm indeksacji nie jest idealny - dochody z obligacji są opodatkowane, a w pierwszym roku zysk jest znacznie poniżej inflacji.

W praktyce obligacje czteroletnie kupione w marcu 2022 roku są w stanie ochronić nas przed inflacją na poziomie około 2,5%. „Dziesięciolatki” mogą za to uchronić przed wzrostem cen w tempie 4% rocznie. Przy dwucyfrowej inflacji w roku 2022, a być może też w roku 2023, istnieje bardzo poważne ryzyko, że nawet indeksowane obligacje skarbowe nie pozwolą realnie zarobić. To znaczy, że po latach, gdy rząd odda nam powierzone oszczędności, to pomimo wypłacenia ich wraz z odsetkami, najpewniej nie będziemy za nasze oszczędności w stanie kupić tyle, co dziś.

Jeszcze gorzej inflacja poturbuje oszczędności powierzone bankom – tak przynajmniej można dziś wnioskować na podstawie dostępnych prognoz. Z jednej strony wraz z rosnącymi stopami procentowymi mamy szanse na to, że oprocentowanie przeciętnej rocznej lokaty przekroczy 3% (dziś takie warunki oferuje rynkowa czołówka), ale z drugiej strony inflacja będzie podgryzała siłę nabywczą oszczędności z dwucyfrową dynamiką. Efekt? Jeśli ktoś założył przeciętną roczną lokatę w marcu 2021 roku, to jego pieniądze były oprocentowane na zaledwie 0,16%. W międzyczasie inflacja podniosła ceny z dwucyfrową dynamiką (w momencie pisania tego raportu GUS nie podał jeszcze stosownych danych). Nawet jednak przyjmując do obliczeń optymistyczny scenariusz prezentowany przez NBP (inflacja w 1 kwartale 2022 roku na poziomie 9,2%), to realnie na wspomnianej lokacie stracilibyśmy aż 8,3%. Jeszcze gorzej będą mieli ci oszczędzający, którzy powierzyli bankom oszczędności latem i jesienią ubiegłego roku – tych czeka nawet dwucyfrowa, realna strata. A jaka jest perspektywa kogoś, kto przeciętny roczny depozyt chciałby założyć w marcu 2022 roku? Przeciętne oprocentowanie rocznej lokaty wynosi 2-3%. Za to za rok możemy spodziewać się inflacji na poziomie 11,7%. To znaczy, że po potrąceniu podatku od zysków kapitałowych i skorygowaniu siły nabywczej oszczędności o inflację, możemy spodziewać się w ciągu roku ponad 8,5-proc. realnej straty.

fot. mat. prasowe

Realne wyniki posiadaczy rocznych lokat po uwzględnieniu podatku i inflacji

Przeciętne oprocentowanie rocznej lokaty wynosi 2-3%. Za to za rok możemy spodziewać się inflacji na poziomie 11,7%. To znaczy, że po potrąceniu podatku od zysków kapitałowych i skorygowaniu siły nabywczej oszczędności o inflację, możemy spodziewać się w ciągu roku ponad 8,5-proc. realnej straty.

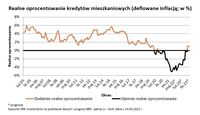

Pomimo podwyżek stóp procentowych realnie ujemne pozostaje też przeciętne oprocentowanie kredytów. Chodzi nam o sytuację, w której kapitał pożyczony przez bank na zakup mieszkania traci siłę nabywczą szybciej niż bank dopisuje do niego odsetki. To może kusić inwestorów do podejmowania nadmiernego ryzyka. Tym bardziej jest to niepokojące, że z tego rodzaju anachronizmem mamy do czynienia po raz pierwszy w najnowszej historii.

Dobrze byłoby, gdyby stan rzeczy w tym względzie możliwie szybko wrócił do normy. Oczywiście optymalna opcja byłaby taka, w której normalizacja sytuacji na rynku kredytowym wynikałaby ze spadku dynamiki inflacji, a nie szaleńczych podwyżek stóp procentowych przez RPP. Trzeba bowiem wiedzieć, że restrykcyjna polityka pieniężna negatywnie wpływa na dynamikę wzrostu gospodarczego i sytuację na rynku pracy.

fot. mat. prasowe

Realne oprocentowanie kredytów mieszkaniowych (deflowane inflacją; w %)

Z perspektywy połowy marca 2021 roku najbardziej prawdopodobny scenariusz przewiduje, że realne oprocentowanie kredytów przestanie być ujemne pod koniec 2023 roku.

Z perspektywy połowy marca 2021 roku najbardziej prawdopodobny scenariusz przewiduje, że realne oprocentowanie kredytów przestanie być ujemne pod koniec 2023 roku. Przy tym trzeba mieć jednak świadomość, że prognozy rynkowe potrafią się wyraźnie zmienić pod wpływem napływających na bieżąco danych. Dość powiedzieć, że jeszcze w połowie 2021 roku rynek sugerował, że wrócimy do poziomu stóp procentowych sprzed epidemii dopiero za 2-3 lata. Już w pierwszym kwartale 2022 roku przewidywania te stały się faktem i to z nawiązką.

Michał Cebula, prezes

- Dane NBP

- Szacunki HRE Investments

- https://www.knf.gov.pl/aktualnosci?articleId=77388&p_id=18

- Szacunki HRE Investments na podstawie danych Eurostatu

- Dane BIK

- Dane GUS

- Szacunki HRE Investments na podstawie danych GUS

- Dane Eurostatu

- Dane PSB

- Dane GUS

- Szacunki HRE Investments

- Szacunki ZBP

- Marcowa projekcja Inflacji i PKB przygotowana przez NBP

- Szacunki HRE Investments na podstawie danych Eurostatu

![Spadek zdolności kredytowej utrudnia sytuację na rynku najmu [© Jacques PALUT - Fotolia.com] Spadek zdolności kredytowej utrudnia sytuację na rynku najmu](https://s3.egospodarka.pl/grafika2/rynek-mieszkaniowy/Spadek-zdolnosci-kredytowej-utrudnia-sytuacje-na-rynku-najmu-248095-150x100crop.jpg) Spadek zdolności kredytowej utrudnia sytuację na rynku najmu

Spadek zdolności kredytowej utrudnia sytuację na rynku najmu

1 2

oprac. : eGospodarka.pl

Przeczytaj także

Skomentuj artykuł Opcja dostępna dla zalogowanych użytkowników - ZALOGUJ SIĘ / ZAREJESTRUJ SIĘ

Komentarze (1)

![Rynek mieszkaniowy odpiera drugą falę pandemii. Ceny mieszkań rosną [© Tinnakorn - Fotolia.com] Rynek mieszkaniowy odpiera drugą falę pandemii. Ceny mieszkań rosną](https://s3.egospodarka.pl/grafika2/rynek-nieruchomosci/Rynek-mieszkaniowy-odpiera-druga-fale-pandemii-Ceny-mieszkan-rosna-234449-150x100crop.jpg)

![Rynek mieszkaniowy 2022 i prognozy na 2023 rok [© Tinnakorn - Fotolia.com] Rynek mieszkaniowy 2022 i prognozy na 2023 rok](https://s3.egospodarka.pl/grafika2/rynek-nieruchomosci/Rynek-mieszkaniowy-2022-i-prognozy-na-2023-rok-249541-150x100crop.jpg)

![Nowe mieszkania w Europie: ceny, podaż, dostępność [© Jenny Sturm - Fotolia.com.jpg] Nowe mieszkania w Europie: ceny, podaż, dostępność](https://s3.egospodarka.pl/grafika2/rynek-mieszkaniowy/Nowe-mieszkania-w-Europie-ceny-podaz-dostepnosc-247666-150x100crop.jpg)

![Rok 2021 na rynku nieruchomości to jedna wielka niewiadoma [© tostphoto - Fotolia.com] Rok 2021 na rynku nieruchomości to jedna wielka niewiadoma](https://s3.egospodarka.pl/grafika2/rynek-nieruchomosci/Rok-2021-na-rynku-nieruchomosci-to-jedna-wielka-niewiadoma-236137-150x100crop.jpg)

![Ceny mieszkań w IV kw. 2020 wyższe o 7,7%. Kredyty hipoteczne najtańsze w historii [© Tinnakorn - Fotolia.com] Ceny mieszkań w IV kw. 2020 wyższe o 7,7%. Kredyty hipoteczne najtańsze w historii](https://s3.egospodarka.pl/grafika2/rynek-mieszkaniowy/Ceny-mieszkan-w-IV-kw-2020-wyzsze-o-7-7-Kredyty-hipoteczne-najtansze-w-historii-235487-150x100crop.jpg)

![Budownictwo mieszkaniowe: Polska w czołówce krajów europejskich [© wirestock na Freepik] Budownictwo mieszkaniowe: Polska w czołówce krajów europejskich](https://s3.egospodarka.pl/grafika2/budownictwo-mieszkaniowe/Budownictwo-mieszkaniowe-Polska-w-czolowce-krajow-europejskich-261658-150x100crop.jpg)

![Wysoka inflacja bardziej dotkliwa dla najemców mieszkań [© Andrey Popov - Fotolia.com] Wysoka inflacja bardziej dotkliwa dla najemców mieszkań](https://s3.egospodarka.pl/grafika2/rynek-mieszkaniowy/Wysoka-inflacja-bardziej-dotkliwa-dla-najemcow-mieszkan-250534-150x100crop.jpg)

![Mieszkania z rynku wtórnego - IV kwartał 2022 [© Darek - Fotolia.com] Mieszkania z rynku wtórnego - IV kwartał 2022](https://s3.egospodarka.pl/grafika2/rynek-mieszkaniowy/Mieszkania-z-rynku-wtornego-IV-kwartal-2022-250499-150x100crop.jpg)

![Ceny mieszkań w IV kw. 2022 spadły, ale niewiele [© Steven Jamroofer - Fotolia.com] Ceny mieszkań w IV kw. 2022 spadły, ale niewiele](https://s3.egospodarka.pl/grafika2/rynek-mieszkaniowy/Ceny-mieszkan-w-IV-kw-2022-spadly-ale-niewiele-250408-150x100crop.jpg)

![Rynek najmu rozgrzany do czerwoności [© Piotr Adamowicz - Fotolia.com] Rynek najmu rozgrzany do czerwoności](https://s3.egospodarka.pl/grafika2/rynek-najmu/Rynek-najmu-rozgrzany-do-czerwonosci-244121-150x100crop.jpg)

![Mieszkania na wynajem znikają z rynku, ceny najmu rosną [© Coloures-pic - Fotolia.com] Mieszkania na wynajem znikają z rynku, ceny najmu rosną](https://s3.egospodarka.pl/grafika2/najem-mieszkan/Mieszkania-na-wynajem-znikaja-z-rynku-ceny-najmu-rosna-244214-150x100crop.jpg)

![Budownictwo modułowe w Polsce do 2030 roku będzie mieć wartość 7 mld zł [© Freepik] Budownictwo modułowe w Polsce do 2030 roku będzie mieć wartość 7 mld zł](https://s3.egospodarka.pl/grafika2/budownictwo/Budownictwo-modulowe-w-Polsce-do-2030-roku-bedzie-miec-wartosc-7-mld-zl-263579-150x100crop.jpg)

![Ceny ofertowe nowych mieszkań w XI 2024 [© Freepik] Ceny ofertowe nowych mieszkań w XI 2024](https://s3.egospodarka.pl/grafika2/ceny-mieszkan/Ceny-ofertowe-nowych-mieszkan-w-XI-2024-263571-150x100crop.jpg)

![Zakup nieruchomości za granicą. Jak uniknąć pułapek prawnych? [© Freepik] Zakup nieruchomości za granicą. Jak uniknąć pułapek prawnych?](https://s3.egospodarka.pl/grafika2/zakup-nieruchomosci/Zakup-nieruchomosci-za-granica-Jak-uniknac-pulapek-prawnych-263547-150x100crop.jpg)

![Nadpodaż nowych mieszkań nie tylko w Łodzi? [© Freepik] Nadpodaż nowych mieszkań nie tylko w Łodzi?](https://s3.egospodarka.pl/grafika2/nowe-mieszkania/Nadpodaz-nowych-mieszkan-nie-tylko-w-Lodzi-263521-150x100crop.jpg)

![Skuteczny mailing. Jaka lista mailingowa i targetowanie będą najlepsze? [© georgejmclittle - Fotolia.com] Skuteczny mailing. Jaka lista mailingowa i targetowanie będą najlepsze?](https://s3.egospodarka.pl/grafika2/mailing/Skuteczny-mailing-Jaka-lista-mailingowa-i-targetowanie-beda-najlepsze-216468-150x100crop.jpg)

![13 najczęstszych błędów przy wysyłaniu mailingu [© taramara78 - Fotolia.com] 13 najczęstszych błędów przy wysyłaniu mailingu](https://s3.egospodarka.pl/grafika2/mailing/13-najczestszych-bledow-przy-wysylaniu-mailingu-228007-150x100crop.jpg)

![Jak korzystnie przelewać pieniądze do Polski pracując za granicą? [© v.poth - Fotolia.com] Jak korzystnie przelewać pieniądze do Polski pracując za granicą?](https://s3.egospodarka.pl/grafika2/przelewy/Jak-korzystnie-przelewac-pieniadze-do-Polski-pracujac-za-granica-230796-150x100crop.jpg)

![Jaki podatek od nieruchomości w 2025 roku? [© Freepik] Jaki podatek od nieruchomości w 2025 roku?](https://s3.egospodarka.pl/grafika2/podatki-i-oplaty-lokalne/Jaki-podatek-od-nieruchomosci-w-2025-roku-261260-150x100crop.jpg)

![Rynek reklamy wideo wzrósł w I kwartale 2024 r. o 13,3% [© Pexels z Pixabay] Rynek reklamy wideo wzrósł w I kwartale 2024 r. o 13,3% [© Pexels z Pixabay]](https://s3.egospodarka.pl/grafika2/marketing-i-reklama/Rynek-reklamy-wideo-wzrosl-w-I-kwartale-2024-r-o-13-3-259811-50x33crop.jpg) Rynek reklamy wideo wzrósł w I kwartale 2024 r. o 13,3%

Rynek reklamy wideo wzrósł w I kwartale 2024 r. o 13,3%

![Zakup mieszkania czy budowa domu? Na ile mkw. starczy 700 tys. zł? [© Freepik] Zakup mieszkania czy budowa domu? Na ile mkw. starczy 700 tys. zł?](https://s3.egospodarka.pl/grafika2/zakup-mieszkania/Zakup-mieszkania-czy-budowa-domu-Na-ile-mkw-starczy-700-tys-zl-263498-150x100crop.jpg)

![Ceny mieszkań wcale nie spadają [© Freepik] Ceny mieszkań wcale nie spadają](https://s3.egospodarka.pl/grafika2/rynek-nieruchomosci/Ceny-mieszkan-wcale-nie-spadaja-263095-150x100crop.jpg)

![Ceny masła coraz wyższe [© Freepik] Ceny masła coraz wyższe](https://s3.egospodarka.pl/grafika2/maslo/Ceny-masla-coraz-wyzsze-263576-150x100crop.jpg)

![Jak zmienili się w 2024 roku freelancing i freelancer? [© Freepik] Jak zmienili się w 2024 roku freelancing i freelancer?](https://s3.egospodarka.pl/grafika2/wysokosc-wynagrodzenia/Jak-zmienili-sie-w-2024-roku-freelancing-i-freelancer-263575-150x100crop.jpg)

![Cyberataki i dezinformacja to główne zagrożenia na świecie [© Freepik] Cyberataki i dezinformacja to główne zagrożenia na świecie](https://s3.egospodarka.pl/grafika2/cyberbezpieczenstwo/Cyberataki-i-dezinformacja-to-glowne-zagrozenia-na-swiecie-263574-150x100crop.jpg)

![Unia Europejska może liczyć na zaufanie obywateli? [© Freepik] Unia Europejska może liczyć na zaufanie obywateli?](https://s3.egospodarka.pl/grafika2/Unia-Europejska/Unia-Europejska-moze-liczyc-na-zaufanie-obywateli-263573-150x100crop.jpg)