Ceny mieszkań w IV kw. 2022 spadły, ale niewiele

2023-01-27 00:29

![Ceny mieszkań w IV kw. 2022 spadły, ale niewiele [© Steven Jamroofer - Fotolia.com] Ceny mieszkań w IV kw. 2022 spadły, ale niewiele](https://s3.egospodarka.pl/grafika2/rynek-mieszkaniowy/Ceny-mieszkan-w-IV-kw-2022-spadly-ale-niewiele-250408-200x133crop.jpg)

Jak kształtowały się ceny mieszkań w IV kw. 2022 roku? © Steven Jamroofer - Fotolia.com

Przeczytaj także: Ceny mieszkań spadają niemal wszędzie, ale niewiele

Z tego tekstu dowiesz się m.in.:

- Jak kształtowały się ceny mieszkań w IV kw. 2022 roku?

- Gdzie ceny mieszkań wzrosły, a gdzie spadły?

- Jakie było oprocentowanie kredytów hipotecznych w IV kw.2022?

- Czy wakacje kredytowe zostaną przedłużone?

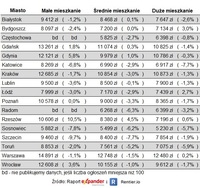

Z raportu Expandera i Rentier.io wynika, że ceny mieszkań w IV kwartale były niższe niż w II kwartale 2022 r., kiedy odnotowany został szczyt cenowy. W segmencie dużych mieszkań spadki pojawiły się aż w 13 z 17 miast. W przypadku średniej wielkości lokali spadki odnotowano w 12 z 17 miast. Z kolei małe mieszkania staniały w 10 miastach, ale w tym przypadku spośród 15 miast (badano 17 miast, ale w dwóch liczba ogłoszeń nie przekroczyła 100, więc tych danych nie publikujemy).

Spadki w większości były niewielkie, ale oczywiście było kilka przypadków większych zmian. Najmocniej staniały mieszkania w Szczecinie i Sosnowcu. W tym pierwszym mieście ceny małych lokali spadły od II kwartału aż o 9,7%, tych średniej wielkości o 7,7%, a dużych o 1,9%. Z kolei w Sosnowcu małe staniały o 7,8%, średnie o 6,2%, a duże o 5,7%.

fot. mat. prasowe

Ceny mieszkań w IV kw. 2022 r. i ich zmiany od II kw. 2022

Najmocniej staniały mieszkania w Szczecinie i Sosnowcu.

Znaczące wzrosty cen w Rzeszowie

Oczywiście było też kilka miast, w których ceny wzrosły. Szczególnie uwagę zwraca Rzeszów, w którym ceny w ofertach sprzedaży podskoczyły zarówno w przypadku małych, średnich jak i dużych mieszkań. Małe zdrożały od II kwartału aż o 10%. Trudno jednak ocenić na ile są to „rzeczywiste” wzrosty. Być może ogromny napływ imigrantów na te tereny faktycznie pozwala sprzedającym sądzić, że uda im się uzyskać jeszcze wyższą cenę. Zwłaszcza, że jest to dość mały rynek. Ogłoszeń dla małych mieszkań w Rzeszowie było w IV kwartale tylko 130 (po usunięciu duplikatów dotyczących tego samego mieszkania). W przypadku małej liczebności łatwiej o duże zmiany cen. Dane dotyczą jednak jedynie ofert sprzedaży. Kluczowe będzie to, czy znajdą się chętni, którzy zapłacą wyższe ceny. Na taką informacje musimy jednak zaczekać, aż zostaną opublikowane dane o cenach transakcyjnych.

W grudniu zaskakująco dużo wzrostów

Wróćmy jednak do sytuacji na całym rynku. Warto w tym kontekście dodać, że choć w całym IV kwartale ceny mieszkań spadały, to w samym grudniu można mówić o mocnym polepszeniu nastrojów. Przeciętnie ceny w porównaniu do listopada były wyższe o 1,7%, a spadki odnotowaliśmy jedynie na 3 z 17 analizowanych miast. W tej chwili jest jednak za wcześnie, aby stwierdzić czy to już powrót do wzrostów cen czy tylko chwilowy „szum” w danych.

Rekordowo mało ogłoszeń sprzedaży

Co ciekawe, mimo że sprzedaż mieszkań bardzo mocno spadła, to liczba ogłoszeń o sprzedaży nie rosła, a spadała. W badanych przez nas miastach w I kwartale dodano 95 tys. ogłoszeń, a w kolejnych było to odpowiednio 90 tys., 85 tys. i 69 tys. W IV kwartale unikalnych ogłoszeń było więc najmniej odkąd publikujemy nasze raporty, czyli od marca 2019 r.

W 5 lat powstało Polsce ponad 1 mln mieszkań

Przy okazji warto wspomnieć o najnowszych danych GUS. Według nich w 2022 r. oddano do użytkowania aż 238 tysięcy mieszkań. To najwyższy wynik od lat 70-tych. Z kolei łącznie od 2018 do 2022 r. mieszkań powstało 1,08 miliona. Wcześniejsze dane o spadku liczby ogłoszeń sprzedaży mogą więc wydawać się dziwne. Warto jednak pamiętać, że duża część wybudowanych lokali to domy budowane na swoje potrzeby. Najwięcej mieszkań wybudowali oczywiście deweloperzy, ale ci z kolei dużą ich część sprzedali już w trakcie budowy, czyli w latach 2020-2021. Nie można jednak wykluczyć, że dla części niesprzedanych mieszkań nie są publikowane ogłoszenia. Popyt jest bowiem tak niski, że w niektórych przypadkach to po prostu nie ma sensu.

W kontekście danych GUS należy też dodać, że rekordowa liczba mieszkań oddanych do użytkowania to efekt tego, jak dużo budów rozpoczęto w poprzednich 2 latach. Z kolei w 2022 r. rozpoczęto o 27% mniej budów niż w 2021 r. W grudniu ten spadek wynosił już 43% r/r. Oznacza to, że tym roku i kolejnych latach oddanych zostanie dużo mniej nowych mieszkań i domów. Szczególnie trudna sytuacja i presja na wzrost cen może pojawić się w momencie, gdy stopy procentowe już znacząco spadną. Popyt będzie znacząco rósł, a mieszkań w budowie czy gotowych może być niewiele.

Średnia stawka oprocentowania stałego spadła z 9,9% do 8,5%

Z kolei na rynku kredytów hipotecznych popyt wciąż jest bardzo niski. Według BIK w grudniu wartość zapytań o kredyty mieszkaniowe była o 60% niższa niż przed rokiem. Pojawiło się jednak kilka pozytywnych sygnałów. Warto odnotować, że spadły stawki WIBOR. Stawka 3-miesieczna obniżyła się z 7,61% (7 listopada) do 6,93%. Spadło też oprocentowanie stałe dla nowo oferowanych kredytów – z 9,19% do 8,5%. Te dwa elementy sprawiły, że nieco poprawiła się dostępność kredytów hipotecznych i spadły ich raty. Wciąż bardzo daleko jest jednak do tego, aby kredyty hipoteczne ponownie stały się dostępne dla przeciętnego Polaka.

fot. mat. prasowe

Ranking kredytów hipotecznych z 25% wkładem własnym

Najniższe oprocentowanie oferuje PKO Bank Polski.

fot. mat. prasowe

Ranking kredytów hipotecznych z 10% wkładem własnym

Najniżej oprocentowany kredyt znajdziemy w Alior Banku.

W drugiej połowie roku sytuacja może się poprawić

Sytuacja może zauważalnie poprawić się w drugiej połowie roku. Wtedy ma zostać wprowadzony program „Bezpieczny kredyt 2%”, który ma zdecydowanie obniżyć wysokość rat dla osób kupujących pierwsze w życiu mieszkanie. Aby ten preferencyjny kredyt faktycznie stał się dostępny, to KNF musi złagodzić regulacje dotyczące wyliczania zdolności kredytowej. Z zapowiedzi wynika, że bufor bezpieczeństwa dla kredytów z oprocentowaniem stałym na zostać obniżony z 5 pp. do 2,5 pp. Kluczowe będzie jednak to, kiedy taka zmiana zostanie wprowadzona oraz czy obejmie tylko kredyt z oprocentowaniem stały na okres 10 lat czy również te na 5 lat. W tym drugim przypadku znacząco poprawiła by się również dostępność zwykłych kredytów z oprocentowaniem stałym.

Wakacje kredytowe zostaną przedłużone na 2024 r.?

Ważną informacją dla rynku kredytów hipotecznych i dla cen nieruchomości jest również możliwość przedłużenia wakacji kredytowych na 2024 r. To byłaby zła wiadomość dla tych, którzy liczyli na mocniejsze spadki cen mieszkań. Gdyby w 2024 r. nie było już wakacji kredytowych, to taki scenariusz byłby możliwy, ponieważ wtedy prawdopodobnie stopy procentowe wciąż będą na wysokim poziomie. Co prawda możliwe jest, że cykl obniżek zacznie się jeszcze w tym roku. Minie jednak wiele miesięcy zanim stopy zostaną obniżone do dużo niższego poziomu i zanim przełoży się to na spadek rat kredytowych. Warto bowiem pamiętać, że oprocentowanie jest aktualizowane co 3 lub co 6 miesięcy.

Mniejsze szanse na duże spadki cen

Część posiadaczy stosunkowo nowych kredytów (z lat 2019-2021) bez wakacji kredytowych w 2024 r. może nie poradzić sobie ze spłatą rat. Mogą zostać zmuszeni do sprzedaży mieszkania, aby spłacić zadłużenie. Im więcej byłoby takich osób tym mocniej spadłyby ceny. Przedłużenie wakacji kredytowych do czasu aż znacząco spadną stopy procentowe spowoduje, że szanse na znaczące spadki cen będą mniejsze.

Z kolei dla banków to byłaby oczywiście bardzo zła wiadomość. Dłużej musiałyby tolerować darmowy kredyt. Warto bowiem pamiętać, że za miesiące, w których klient korzysta z wakacji kredytowych bank nie otrzymuje odsetek. Z niezapłaconej raty tylko niespłacony kapitał jest przenoszony na koniec okresu spłaty. Odsetki po prostu znikają. Oczywiście w tym doliczonym okresie zostaną doliczone nowe odsetki, ale już za te dodatkowe miesiące, o które przedłuży się okres spłaty.

Przedłużenie wakacji kredytowych może więc spowodować, że nawet jeśli KNF złagodzi regulacje, to banki i tak niechętnie będą udzielały kredytów hipotecznych. Szczególnie osobom o niższych dochodach. Dla nowych kredytów mogą też uwzględnić koszt wakacji w oprocentowaniu, czyli podwyższyć marże lub stawki stałego oprocentowania. Na razie jednak nie ma pewności czy wakacje faktycznie zostaną przedłużone. Być może nie, a ratunkiem dla kredytobiorców w trudnej sytuacji stanie się Fundusz Wsparcia Kredytobiorców? Zapewne dowiemy się tego za kilka miesięcy.

![Ceny mieszkań 2022 i prognozy na 2023 rok [© DDRockstar - Fotolia.com] Ceny mieszkań 2022 i prognozy na 2023 rok](https://s3.egospodarka.pl/grafika2/rynek-mieszkaniowy/Ceny-mieszkan-2022-i-prognozy-na-2023-rok-249862-150x100crop.jpg) Ceny mieszkań 2022 i prognozy na 2023 rok

Ceny mieszkań 2022 i prognozy na 2023 rok

oprac. : eGospodarka.pl

Przeczytaj także

Skomentuj artykuł Opcja dostępna dla zalogowanych użytkowników - ZALOGUJ SIĘ / ZAREJESTRUJ SIĘ

Komentarze (1)

-

nikka22 / 2023-02-09 08:45:26

Przestałam już liczyć na duże spadki cen bo zapowiadane są od lat i nadal rosną. Wiem jedno, teraz można też kupić dom od dewelopera na osiedlu Skwer Harmonia z programem "czas na mieszkanie" co jest bardzo wygodne bo jest dużo czasu na załatwienie kredytu [ odpowiedz ] [ cytuj ]

![Ceny mieszkań w III kw. 2022 - niewielkie spadki [© polsen - Fotolia.com] Ceny mieszkań w III kw. 2022 - niewielkie spadki](https://s3.egospodarka.pl/grafika2/rynek-mieszkaniowy/Ceny-mieszkan-w-III-kw-2022-niewielkie-spadki-248701-150x100crop.jpg)

![Ceny mieszkań w I kw. 2025 r. [© Freepik] Ceny mieszkań w I kw. 2025 r.](https://s3.egospodarka.pl/grafika2/rynek-mieszkaniowy/Ceny-mieszkan-w-I-kw-2025-r-266117-150x100crop.jpg)

![Ceny mieszkań w I 2025. Spadki są zbyt małe [© Ryusuke Komori - Fotolia.com] Ceny mieszkań w I 2025. Spadki są zbyt małe](https://s3.egospodarka.pl/grafika2/rynek-mieszkaniowy/Ceny-mieszkan-w-I-2025-Spadki-sa-zbyt-male-265110-150x100crop.jpg)

![Ceny mieszkań w 2024 rosły, co przyniesie 2025? [© Freepik] Ceny mieszkań w 2024 rosły, co przyniesie 2025?](https://s3.egospodarka.pl/grafika2/rynek-mieszkaniowy/Ceny-mieszkan-w-2024-rosly-co-przyniesie-2025-264032-150x100crop.jpg)

![Ceny mieszkań spadają, ale na duże obniżki nie ma co liczyć [© Freepik] Ceny mieszkań spadają, ale na duże obniżki nie ma co liczyć](https://s3.egospodarka.pl/grafika2/rynek-mieszkaniowy/Ceny-mieszkan-spadaja-ale-na-duze-obnizki-nie-ma-co-liczyc-263506-150x100crop.jpg)

![Wzrost cen mieszkań to tylko iluzja [© Piotr Adamowicz - Fotolia.com] Wzrost cen mieszkań to tylko iluzja](https://s3.egospodarka.pl/grafika2/rynek-mieszkaniowy/Wzrost-cen-mieszkan-to-tylko-iluzja-262961-150x100crop.jpg)

![Ceny mieszkań stabilne. A oprocentowanie kredytów? [© beeboys - Fotolia] Ceny mieszkań stabilne. A oprocentowanie kredytów?](https://s3.egospodarka.pl/grafika2/rynek-mieszkaniowy/Ceny-mieszkan-stabilne-A-oprocentowanie-kredytow-262299-150x100crop.jpg)

![Rosną ceny ofertowe i transakcyjne mieszkań [© jcomp na Freepik] Rosną ceny ofertowe i transakcyjne mieszkań](https://s3.egospodarka.pl/grafika2/rynek-mieszkaniowy/Rosna-ceny-ofertowe-i-transakcyjne-mieszkan-261468-150x100crop.jpg)

![Ceny mieszkań zaczęły spadać w czerwcu 2024 [© Freepik] Ceny mieszkań zaczęły spadać w czerwcu 2024](https://s3.egospodarka.pl/grafika2/rynek-mieszkaniowy/Ceny-mieszkan-zaczely-spadac-w-czerwcu-2024-261226-150x100crop.jpg)

![Propozycje nowych przepisów budowlanych w ocenie deweloperów [© pixabay.com] Propozycje nowych przepisów budowlanych w ocenie deweloperów](https://s3.egospodarka.pl/grafika2/przepisy-budowlane/Propozycje-nowych-przepisow-budowlanych-w-ocenie-deweloperow-250382-150x100crop.jpg)

![Ceny mieszkań na rynku wtórnym w V 2025 [© Jörg Möller z Pixabay] Ceny mieszkań na rynku wtórnym w V 2025](https://s3.egospodarka.pl/grafika2/rynek-wtorny/Ceny-mieszkan-na-rynku-wtornym-w-V-2025-267092-150x100crop.jpg)

![Sprzedaż mieszkań deweloperskich w V 2025 najwyższa od miesięcy [© Freepik] Sprzedaż mieszkań deweloperskich w V 2025 najwyższa od miesięcy](https://s3.egospodarka.pl/grafika2/rynek-mieszkaniowy/Sprzedaz-mieszkan-deweloperskich-w-V-2025-najwyzsza-od-miesiecy-267075-150x100crop.jpg)

![Nieruchomości wakacyjne - w których kurortach trwa deweloperski boom? [© lino9999 z Pixabay] Nieruchomości wakacyjne - w których kurortach trwa deweloperski boom?](https://s3.egospodarka.pl/grafika2/nieruchomosci-wakacyjne/Nieruchomosci-wakacyjne-w-ktorych-kurortach-trwa-deweloperski-boom-267067-150x100crop.jpg)

![36% dzieci w Polsce nie ma własnego pokoju [© Freepik] 36% dzieci w Polsce nie ma własnego pokoju](https://s3.egospodarka.pl/grafika2/dziecko/36-dzieci-w-Polsce-nie-ma-wlasnego-pokoju-267053-150x100crop.jpg)

![Ranking lokat i kont oszczędnościowych. Przegląd możliwości dostępnych jeszcze w maju [© sasun Bughdaryan - Fotolia.com] Ranking lokat i kont oszczędnościowych. Przegląd możliwości dostępnych jeszcze w maju](https://s3.egospodarka.pl/grafika2/najlepsze-lokaty/Ranking-lokat-i-kont-oszczednosciowych-Przeglad-mozliwosci-dostepnych-jeszcze-w-maju-266937-150x100crop.jpg)

![Skuteczny mailing. Jaka lista mailingowa i targetowanie będą najlepsze? [© georgejmclittle - Fotolia.com] Skuteczny mailing. Jaka lista mailingowa i targetowanie będą najlepsze?](https://s3.egospodarka.pl/grafika2/mailing/Skuteczny-mailing-Jaka-lista-mailingowa-i-targetowanie-beda-najlepsze-216468-150x100crop.jpg)

![Porównanie i ocena wyników mailingu - czy tylko wskaźniki są ważne? [© lichtmeister - fotolia.com] Porównanie i ocena wyników mailingu - czy tylko wskaźniki są ważne?](https://s3.egospodarka.pl/grafika2/mailing/Porownanie-i-ocena-wynikow-mailingu-czy-tylko-wskazniki-sa-wazne-220933-150x100crop.jpg)

![Działalność nierejestrowana - wyższy limit przychodu w 2024 roku [© patpitchaya - Fotolia.com] Działalność nierejestrowana - wyższy limit przychodu w 2024 roku](https://s3.egospodarka.pl/grafika2/dzialalnosc-nierejestrowa/Dzialalnosc-nierejestrowana-wyzszy-limit-przychodu-w-2024-roku-257135-150x100crop.jpg)

![Jak wysokie bloki budują deweloperzy? [© Freepik] Jak wysokie bloki budują deweloperzy? [© Freepik]](https://s3.egospodarka.pl/grafika2/deweloperzy/Jak-wysokie-bloki-buduja-deweloperzy-266981-50x33crop.jpg) Jak wysokie bloki budują deweloperzy?

Jak wysokie bloki budują deweloperzy?

![Ceny mieszkań deweloperskich w Zakopanem rekordowe. Ile zapłacimy w pozostałych kurortach? [© Tomasz Fudala z Pixabay] Ceny mieszkań deweloperskich w Zakopanem rekordowe. Ile zapłacimy w pozostałych kurortach?](https://s3.egospodarka.pl/grafika2/apartamenty-w-gorach/Ceny-mieszkan-deweloperskich-w-Zakopanem-rekordowe-Ile-zaplacimy-w-pozostalych-kurortach-266832-150x100crop.jpg)

![Ceny mieszkań w dzielnicach miast V 2025 [© Freepik] Ceny mieszkań w dzielnicach miast V 2025](https://s3.egospodarka.pl/grafika2/rynek-mieszkaniowy/Ceny-mieszkan-w-dzielnicach-miast-V-2025-266712-150x100crop.jpg)

![Oferta mieszkań na wynajem skurczyła się w IV 2025 [© Freepik] Oferta mieszkań na wynajem skurczyła się w IV 2025](https://s3.egospodarka.pl/grafika2/mieszkania-na-wynajem/Oferta-mieszkan-na-wynajem-skurczyla-sie-w-IV-2025-266972-150x100crop.jpg)

![Ceny mieszkań wzrosły w ciągu roku o 7,8% [© Freepik] Ceny mieszkań wzrosły w ciągu roku o 7,8%](https://s3.egospodarka.pl/grafika2/ceny-mieszkan/Ceny-mieszkan-wzrosly-w-ciagu-roku-o-7-8-266660-150x100crop.jpg)

![Nocleg na majówkę 2025 najdroższy w Zakopanem [© Tomasz Fudala z Pixabay] Nocleg na majówkę 2025 najdroższy w Zakopanem](https://s3.egospodarka.pl/grafika2/majowka/Nocleg-na-majowke-2025-najdrozszy-w-Zakopanem-266285-150x100crop.jpg)

![Ranking lokat i kont oszczędnościowych. Przegląd możliwości dostępnych w czerwcu 2025 [© Andrey Popov - Fotolia.com] Ranking lokat i kont oszczędnościowych. Przegląd możliwości dostępnych w czerwcu 2025](https://s3.egospodarka.pl/grafika2/najlepsze-lokaty/Ranking-lokat-i-kont-oszczednosciowych-Przeglad-mozliwosci-dostepnych-w-czerwcu-2025-267094-150x100crop.jpg)

![Pierwsze wypłaty 800 plus na nowy okres już na kontach rodziców [© Freepik] Pierwsze wypłaty 800 plus na nowy okres już na kontach rodziców](https://s3.egospodarka.pl/grafika2/swiadczenia-rodzinne/Pierwsze-wyplaty-800-plus-na-nowy-okres-juz-na-kontach-rodzicow-267084-150x100crop.jpg)

![Będzie kolejna obniżka stóp procentowych? [© Alexander Fox | PlaNet Fox z Pixabay] Będzie kolejna obniżka stóp procentowych?](https://s3.egospodarka.pl/grafika2/obnizka-stop-procentowych/Bedzie-kolejna-obnizka-stop-procentowych-267082-150x100crop.jpg)

![Zapłata okupu ransomware to błąd [© Freepik] Zapłata okupu ransomware to błąd](https://s3.egospodarka.pl/grafika2/ransomware/Zaplata-okupu-ransomware-to-blad-267079-150x100crop.jpg)